آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

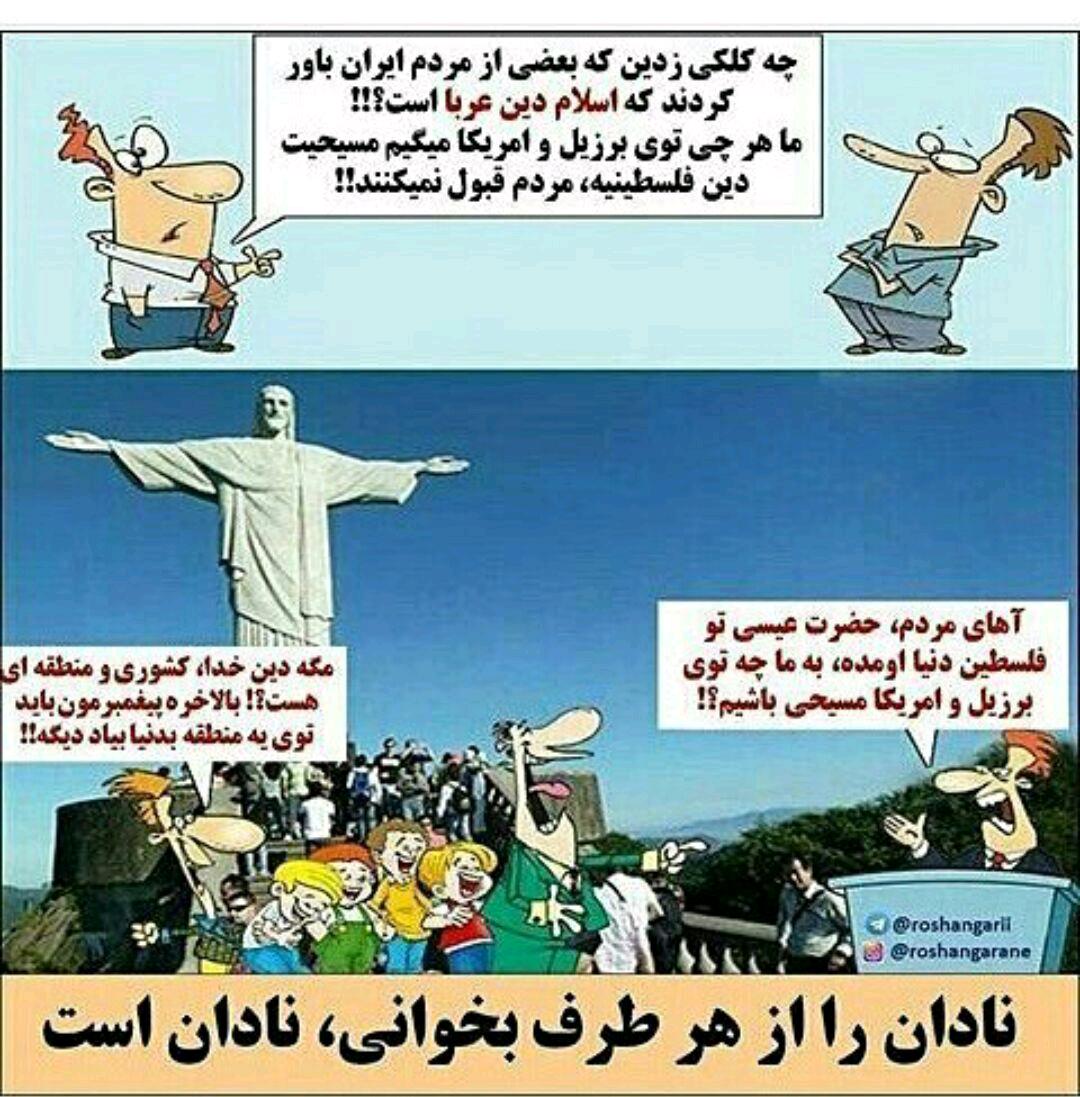

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

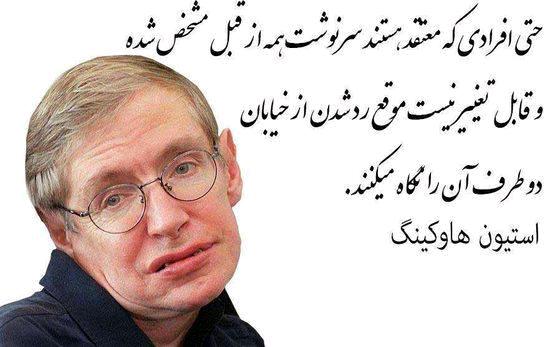

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

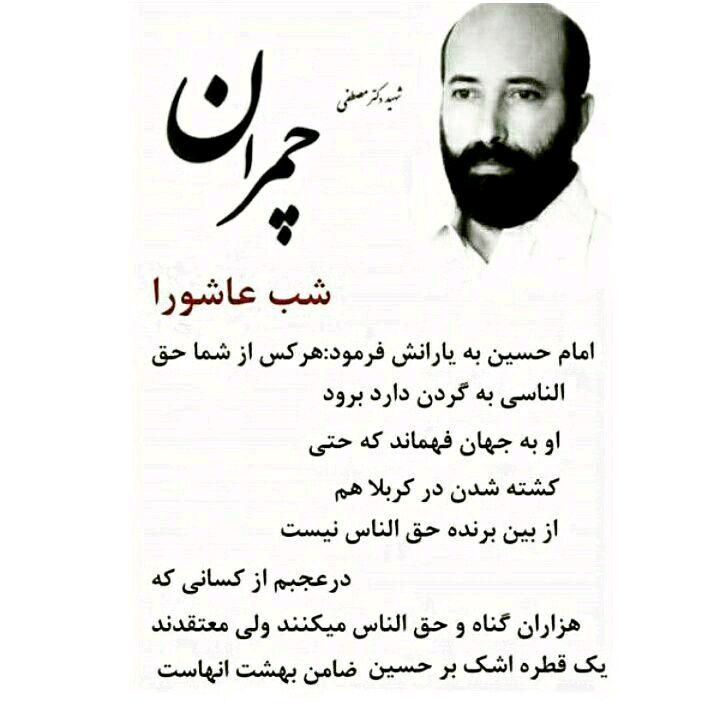

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

دوستی دو پسر بچه ایرانی و آمریکایی

دوستی دو پسر بچه ایرانی و آمریکایی گام های ایجاد نگرش مثبت

گام های ایجاد نگرش مثبت همه ما دربرخی نیرومندی ها سرآمد هستیم

همه ما دربرخی نیرومندی ها سرآمد هستیم راهبردهای برنده شدن

راهبردهای برنده شدن شناخت ویژگی های خود، یکی از اصول اولیه سرمایه گذاری

شناخت ویژگی های خود، یکی از اصول اولیه سرمایه گذاری اگر درزندگی خود خطر نکنیم واویلا

اگر درزندگی خود خطر نکنیم واویلا هر روز،خودتان و دیگران را برانگیزید

هر روز،خودتان و دیگران را برانگیزید امتیازات و فواید داشتن عزت نفس بالا

امتیازات و فواید داشتن عزت نفس بالا با کسانی که شخصیت اخلاقی بالایی دارند رابطه برقرار کنید

با کسانی که شخصیت اخلاقی بالایی دارند رابطه برقرار کنید 9 راه برای داشتن روزی شادتر

9 راه برای داشتن روزی شادتر وارد کردن جنس از چین و کشورهای دیگر با قیمتی کمتر از قیمت داخل چرا؟

وارد کردن جنس از چین و کشورهای دیگر با قیمتی کمتر از قیمت داخل چرا؟ کارهای درست را با دلایل درست انجام دهید

کارهای درست را با دلایل درست انجام دهید طرز فکر ثروتمندان طرز فکر فقیران2

طرز فکر ثروتمندان طرز فکر فقیران2 سخن انگیزشی شیک و مجلسی

سخن انگیزشی شیک و مجلسی خاطره بسیار جالب توسط یک دانشجوی پزشکی

خاطره بسیار جالب توسط یک دانشجوی پزشکی " چقدر مدیرهستید؟" و "عیار مدیریتی" شما چقدر است؟

" چقدر مدیرهستید؟" و "عیار مدیریتی" شما چقدر است؟ چگونه ايده هاي ماندگار توليد كنيم

چگونه ايده هاي ماندگار توليد كنيم 10 مورد از نبایدهای سرمایه گذاری در بازار سهام از نگاه فیلیپ فیشر

10 مورد از نبایدهای سرمایه گذاری در بازار سهام از نگاه فیلیپ فیشر چگونه یک تیم قدرتمند تشکیل بدهیم؟

چگونه یک تیم قدرتمند تشکیل بدهیم؟ چگونه جایزه اسکار را گرفت چگونه صاحب 84 هتل در کل دنیا شد

چگونه جایزه اسکار را گرفت چگونه صاحب 84 هتل در کل دنیا شدتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

پنج درس مهم مالي براي كودكان

پنج درس مهم مالي براي كودكان زمانيكه موضوع سرمايهگذاري و سرمايهگذاري كردن مطرح ميشود ذهن بيشتر افراد به سهام و اوراق مشاركت معطوف ميشود. مطمئناً اينها، ابزارهاي اصلي سرمايهگذاري براي ايجاد ثروت هستند، اما هر دوي آنها نياز به يك سرمايه اوليه يا وجه نقد دارند؛ البته وجه نقدي كه ممكن است از "هركجا " باشد. براي بيشتر مردم كلمه هركجا عبارت شغل را تداعي ميكند. درك ارتباط بين كار و پول، درسي است كه همه ما، در طول عمر خودمان فرا گرفتيم. آموزش اين درس به كودكان، روش ارزشمندي است بهمنظور كمك به آنها براي اجتناب از مخاطرات مالي كه در آينده متوجه آنها خواهد بود.

درس 1: از پول براي خلق و ايجاد پول بيشتر استفاده كنيد ضربالمثل "كار نيكو كردن از پر كردن است " براي سرمايهگذاران جوانان بيشتر كاربرد دارد. از نوجوانان اندكي ميتوان انتظار داشت كه مفهوم اختيار خريد سهام يا انتشار سهام توسط يك شركت در شرف تأسيس را درك كنند. اما بايد به كوچكترها آموزش داد كه چگونه بايد درآمد كسب كنند؛ به اين منظور بايد به كودكان افتتاح حساب در بانك را از هم اكنون آموزش دهيد.

درس 2: شما به يك هدف نياز داريد اين صحبت را به دفعات و از افراد مختلف شنيديم كه هر كسي كه برنامهاي ندارد، شكست خواهد خورد،؛ اما كساني نيز وجود دارند كه برنامه داشتند ولي شكست را تجربه كردند. اين قاعده هم براي كودكان و هم در مورد بزرگترها صادق است. همه چيز با انتخاب يك هدف و سپس برنامهريزي براي دستيابي به آن هدف شروع ميشود. هدف ميتواند خريد يك اتومبيل يا هر چيز ديگري باشد. در هر صورت، زمانيكه هدف مورد نظر مشخص ميشود، نوجوان كم تجربه ميتواند يك چارچوب زماني براي بهدست آوردن هدف خود تدوين كند. سپس زمان، زمان برنامهريزي است براي كسب نقدينگي و پول؛ هر چند، حداقل از نظر بزرگترها، هدف آنها ممكن است كوچك باشد، اما استراتژي آنها براي دستيابي به اهداف مشابه روش تدوين استراتژي توسط بزرگترها است. در اين مرحله، مرد يا زن كوچك با برنامهريزي يك هدف واضح، يك استراتژي مشخص دارند.

درس 3: به موضوع كسب درآمد اهميت دهيد داستانهاي مختلف در مورد ثروتمند شدن يا به ارث رسيدن ثروت از يك نفر به نفر ديگري شكل بسيار ساده و معمولي ثروتمند شدن است. اما پول از طريق كار كردن و از شغل بهوجود ميآيد. رفتن هر روزه به سركار، اولين گام بسياري از سرمايهگذاران براي كسب ثروت است. اين ميتواند يك درس واقعي به فرزندان باشد. اولين كاري كه كوچكترها انجام ميدهند مانند، فروش نوشيدني، نگهداري از بچهها، نگهداري از حيوانات خانگي، پارو كردن برف و چمنزني بسيار اساسي است. خود شغل يا كار به تنهايي مهم نيست؛ ارتباط بين كار و دستيابي به هدف نكته اساسي اين تمرين اوليهي فرزندان است. چنانچه بچهها براي كاركردن كوچك هستند، يك مقرري يا يك پول ماهيانه به آنها اختصاص دهيد. انجام كارهاي كوچك در منزل راه ديگري است براي آنكه بچهها را مسؤوليتپذير و آنها را براي آينده آماده سازيد.

درس 4: درك اين مساله كه پاداش، انگيزه ايجاد ميكند و محرك است بعد از اينكه پول به مقدار مورد نظر رسيد، ميتوان اقدام به خريد كرد (هدف)؛ حال زمان لذت بردن از دستيابي به هدف است. البته، زمان يك پرس و جويي سريع و ساده در مورد سرمايهگذاري و پسانداز هم است. در مورد اينكه به كودكان بازارهاي مختلف مالي را مانند بازار سهام آموزش دهيد، مطالعه كنيد. درصورت موفقيت در دستيابي به اهداف و حتي نزديك شدن كودكان به آن اهداف از دادن پاداش مالي دريغ نكنيد. پاداش انگيزه ايجاد ميكند.

درس 5: آموزش اين مطلب كه كاركردن منجر به دريافت پاداش گرفتن ميشود آموزش كودكان در خصوص ارتباط بين كار و خريد هر كالا و خدمات، بيشتر از خريد يك اسباببازي به آنها كمك ميكند، همچنين به آنها مهارتهاي ارزشمندي در زندگي كه در آينده بدان نياز خواهند داشت، ميدهد. آنها متوجه ميشوند كه چگونه با تلاش كردن، پول كسب كنند. آنها همچنين چشماندازي نسبت به ارزش و اهميت برنامهريزي و هدفگزيني پيدا خواهند كرد. اين تمرين اولين گام به سوي ايجاد يك اخلاق كاري قوي و آموزش كودكان به احساس غرور از انجام درست يك كار است. ارتباط با همسايه، دوستان و آشنايان هم درس خوبي در برقراري ارتباط است. آموزش كودكان در خصوص قدرت و ارزش برقراري ارتباط درسي است كه توسط كودك بهتر درك ميشود. همچنين مهم اين است كه پول درآوردن از هزينه كردن آن سختتر است، بسيار مهم است. آخرين درس در مورد توانايي انتخاب كردن است، از انتخاب هدف تا انتخاب شغل يا حتي انتخاب بين هزينه و پسانداز. تجربيات فرصتهايي را براي آموزش كودكان در خصوص چالشها و فرصتهايي كه در زندگي با آن مواجه هستند، ايجاد ميكند. به خاطر داشته باشيد كه مقدار پولي كه فرزندتان كسب ميكند، اهميت ندارد بلكه درسهايي كه آنها ياد ميگيرند در بلندمدت مهم خواهد بود. همچنين به خاطر داشته باشيد و به كودكان آموزش دهيد كه فعاليت در بازار سهام شبيه سوار شدن بر يك اسب وحشي است. قيمتها به طرز بيرحمانهاي نوسان ميكنند و معاملهگران مضطرب و احساساتي را به لرزه در ميآورند. تنها كساني كه با نظم و دقت برنامهشان را دنبال ميكنند، ميتوانند از حركات بازار سود ببرند. برنامهريزي براي يك معامله درست شبيه برنامهريزي براي يك سفر است. بايد هر اتفاقي را پيشبيني كرده باشيد و براي هر اتفاقي آماده باشيد. بهخصوص براي انواع پيشبيني نشدهي آن. داشتن يك برنامه، احساسات را از تصميم شما براي سرمايهگذاري كنار ميزند و ميتواند باعث اتفاقات خوب شود. آخرين و مهمترين آموزشي كه بايد به كودكان بدهيد آن است كه آيا حقيقتاً ميخواهند آنها يك معاملهگر باشند يا خير؟ بهعبارت ديگر براي آنها شرح دهيد كه چطور برخي از افراد توقع دارند كه در طي مدت كمي تبديل به يك سرمايهگذار حرفهاي و معاملهگر بزرگ شوند؟ كودكان بايد بدانند همه معاملهگران موفق تلاش، پشتكار و زمان زيادي براي تصميمگيري صرف كردند و شكستهاي فراواني را پشت سر گذاشتهاند تا به جايي كه هستند، رسيدهاند. تبديل شدن به يكي از بزرگان بزرگ بازارهاي مالي و سهام فرقي با تبديل شدن به يك دانشمند برجسته، پزشك و يا تاجر موفق نميكند. نميتوان انتظار داشت كه يك شخص بعد از شركت در چند سمينار پزشكي و خواندن چند كتاب پزشكي يك جراح مغز شود. معاملهگر موفق نه تنها به زير بناي محكمي از دانش نياز دارد، بلكه همواره بايد در اين راه بيشترين تلاش ممكن را انجام دهد. اين مهمترين درسي است كه در حوزه مالي بايد به كودكان داد. منبع :اينوستو پيديا

تاریخ ارسال پست: 19 / 1 / 1399 ساعت: 6:41 بعد از ظهر

پرتفو تكاني

مديران يك شركت سرمايهگذاري با عنايت به فرصتها، تهديدها، عدم اطمينان موجود پيرامون شركت و ميزان منابع در دسترس و همچنين قوتها، ضعفها و عملكرد گذشته شركت، استراتژي شركت خود را بر ميگزينند. نتيجه بررسي عوامل ذكر شده براي مديران يك شركت سرمايهگذاري ميتواند به تعيين هلدينگ يا سرمايهگذاري بودن شركت، افق زمان سرمايهگذاري ريسك موردنظر، بازده مورد انتظار،...

انتخاب صنعتهاي داراي مزيت رقابتي (Competition Advantage)، تركيب پرتفوي و نحوه تخصيص منابع به صنعتها و شركتهاي حاضر در هر صنعت منجر شود. اين مرحله بايد در هر مقطعي مورد بررسي و تجديد نظر قرار گيرد زيرا شرايط و موقعيت پيرامون شركت و شركتهاي سرمايهپذير هميشه تغيير ميكند. پس از اين مرحله و تشكيل پرتفوي هر لحظه كه مديران شركت سرمايهگذاري مطمئن شوند كه شرايط در حال تغيير است بايد به اصلاح پرتفوي و تغيير تركيب آن بپردازند. بنابراين در طي يك سال مالي پرتفوي ميتواند پيوسته در حال تغيير و تحول باشد. نكتهاي كه در اين بين وجود دارد موقعيت سنجي درست بازار است مديران يك شركت بايد بتوانند با سنجش موقعيت بازار براي تكتك داراييهاي خود، در بهترين زمان به خريد و فروش اقدام كنند كه بدين منظور استفاده از تحليلهاي بنيادي و تحليلهاي تكنيكي بسيار مفيد فايده خواهد بود. يكي از مواردي كه مديران شركتهاي سرمايهگذاري مورد توجه قرار ميدهند، سال مالي شركتها و تركيب درآمد شركت در صورت سود و زيان است.

درآمد شركتهاي سرمايهگذاري از دو محل سود نقدي دريافتي از شركتهاي سرمايهپذير و شناسايي ارزش افزوده(Capital Gain) پرتفوي به دست ميآيد. البته درآمد سرمايهگذاري در اوراق مشاركت يا سود فروش داراييهاي غير مالي نيز ديگر درآمدهاي عملياتي شركتهاي سرمايهگذاري است. معمولا مديران شركتهاي سرمايهگذاري با هدفگذاري مبلغ سود خالص براي شركت خود درصدي از اين مبلغ را از سودهاي نقدي دريافتي و مابقي را از شناسايي ارزش افزوده پرتفوي تامين ميكنند.

به اين منظور مديران شركتهاي سرمايهگذاري در ماههاي پاياني سال مالي شركت خود، اقدام به تامين سود پيشبيني شده ميكنند. در راستاي تامين اين هدف كوتاه مدت معمولا در ماههاي اسفند، شهريور و آذر ماه هر سال، بورس با افزايش حجم معاملات مواجه ميشود و اكثر شركتهاي سرمايهگذاري براي شناسايي ارزش افزوده پرتفوي خود اقدام به فروش سهام خود يا انجام معاملات چرخشي ميكنند.

تاریخ ارسال پست: 19 / 1 / 1399 ساعت: 6:40 بعد از ظهر

بورس نفت از رويا تا واقعيت

بحث بورس نفت اين روزها بيش از ماهيت و كاركرد بر مسئول و نحوه اداره محدود و متمركز شده و كسي به اينكه اين بورس چگونه و به چه ترتيب مي خواهد در اقتصاد نفتي ما نقش بازي كند نمي پردازد .شايد يكي از دلايل كم توجهي به مسايل اصلي و ماهيتي بورس نفت عمده شدن مسايل حاشيه اي اين پديده اقتصادي باشد كه پيش تر سياسي شده است.

مسأله تأسيس بورس نفت بيش از دو سال است كه در ايران مطرح است. در عين حال اينكه طرح بورس نفت در اقتصاد ايران بر اساس چه برآوردهايي و چه استدلال منطقي و علمي ارايه و پي گرفته شده تاكنون از سوي هيچ مسئولي مطرح نشده است . آيا اين مسأله كه ايران از جمله توليد كنندگان مهم نفت در جهان است دليل و استدلال قابل قبولي است، اگر استدلال طرفداران اين طرح اين مسأله است قابل قبول نيست چرا كه در اين منطقه خيلي از كشورها توليد كننده نفت هستند، آيا توليدكننده نفت بودن شرط لازم براي تأسيس بورس نفت است؟ يا شرايط و امكانات ديگري مي خواهد كه كشور ما اين شرايط را دارد و يا بايد داشته باشد. تا حال هيچ بحثي مبتني بر استدلال هاي اقتصادي در مورد مبناي تأسيس بورس نفت در ايران مطرح نشده است و همه بحث ها بر اين منطق استوار است كه اگر چنين بورسي تأسيس شود چه ها اتفاق خواهد افتاد. ولي به نظر مي رسد كه در سال هاي گذشته بر اساس برآوردهايي كه در چارچوب طرح هاي در دست اجرا در صنعت نفت وجود داشت مسأله بورس نفت تنها به عنوان يك طرح مورد توجه قرار گرفت و براي آن ايده هايي ارايه شد. در واقع تصويب كنندگان اين طرح با توجه به برنامه هايي كه ارايه شده بود و هدف اصلي آن آزاد سازي و خصوصي سازي صنعت نفت در ايران بود و با توجه به تصور و پيش بيني كه از احتمال تأييد و تصويب اين طرح ها در نظام تصميم گيري در ايران وجود داشت و تصوري كه از تأثيرات اين برنامه ها داشتند ايده بورس نفت ارايه و پي گرفته شد.

با مفروضات اين گروه ها طبق برنامه هاي ارايه شده آزاد سازي صنعت نفت موجب شكل گيري بازار محصولات نفتي در كشور مي شد و اين بازار طبيعي است كه به ساختار جديد و سامان يافته اي تحت عنوان بورس نفت نيازمند بود.

در اين برنامه، پالايشگاه هاي كشور ارزيابي مالي و فني مي شد و هزينه توليد فرآورده هاي نفتي مشخص و در نهايت امكان ارزيابي كيفي توليد و پالايش نفت در كشور مشخص و قيمت هاي واقعي محصولات تعيين و در چنين شرايطي داد وستد فرآورده هاي نفتي براساس ارزش افزوده با كسر حقوق دولتي امكان پذير مي گرديد.در زمينه محصولات پتروشيمي نيز قرار بود كه قيمت گذاري اين محصولات حذف شود و بازار دادوستد اين كالا نيز آزاد شود. يعني شرايطي كه در حال حاضر محصولات پتروشيمي به صورت قيمت گذاري شده و با كنترل دولتي عرضه مي شود و رانت حاشيه اين بازار كه از توسعه متناسب اين صنعت در كشور جلوگيري كرده و از شكل گيري يك بازار كالاهاي توليد شده اين صنعت جلوگيري مي كند از بين مي رفت.

در واقع برخي بر اين باورند كه تا زماني كه بخش نفت به عنوان دارنده بالاترين مزيت اقتصادي در ايران در انحصار دولت است و امكان حضور بخش خصوصي در آن وجود ندارد نمي توان به توسعه اقتصاد و رشد ديگر بخش ها و مشاركت جدي بخش خصوصي در اقتصاد دل بست. بر اين اساس خصوصي سازي در اين صنعت را ضروري و اجراي آن را مثبت ارزيابي مي كنند. ولي با تغيير سياست ها و اجرا نشدن برخي قوانين برنامه چهارم كه تحت عنوان بهره مالكانه مشهور شده بود پيش نيازهاي اين ايده در آغاز كار از بين رفت و به نظر مي رسد مسأله ثانويه يعني بورس نفت نيز به خودي خود كارايي خود را از دست داده است.

انتظار نمي رود در شرايطي كه همه چيز در چارچوب دولت و كنترل دولت اداره مي شود بازار فعال و قابل اتكايي حول نفت شكل بگيرد. البته تاكنون اين طرح هزينه هايي در پي داشته و براي كساني كه آن را پي گرفته اند دشوار است كه از اجرايي نبودن اين طرح با توجه به تغيير و تحول عميقي كه در برنامه هاي كلان اقتصاد كشور در بخش نفت روي داده سخن بگويند.

نگاهي به مشكلات بورس هاي كالايي كشور كه تاكنون ايجاد شده مي تواند تا حدي موانع ايجاد بازارهاي مبتني بر چارچوب هاي امروزي را در اقتصاد به شدت دولتي ايران نشان دهد. عملكرد بورس هاي كالايي موجود با توجه به دولتي بودن اقتصاد نشان مي دهد كه شكل گيري يك بازار شفاف در اين بخش ها دشوار است و ثبات و رونق اينگونه بازار ها به سال ها وقت نياز دارد. بنابراين اگر هدف ايجاد بورس كالا از جمله بورس نفت است بهتراست تا همه همت كنند تا زمينه شكل گيري و تداوم كار بورس هاي كالايي موجود و رفع موانع آنان فراهم شود تا با شكل گيري اين بازارها زمينه تشكيل و كار بورس نفت نيز فراهم شود.طبيعي است كه با توجه به حضور پر رنگ تر و عميق تر دولت در بخش نفت انتظار شفافيت در اين بازار نيز بعيد است و موانع و مشكلات اين بورس كالا بيش از بورس هاي كالايي موجود است. البته اگر تنها هدف ما، احداث و يا خريد يك ساختمان و نوشتن نام بورس نفت بر سر در آن و انتصاب افرادي براي اداره آن و افزودن به تشكيلات دولت نيست.

●ساختار بورس نفت ايران

تاكنون بارها در مورد قريب الوقوع بودن ايجاد بورس نفت در كشور سخن گفته شده است ولي هنوز در اين زمينه اقدام جدي نشده است. براي مثال در ارديبهشت ماه سال ۸۴ با انتشار پاره اي اخبار در خصوص امضاي قرارداد بورس نفت، رييس هيأت مديره بورس اوراق بهادار تهران اين گزارش ها را رد و اعلام كرد ، گزارش توجيه اقتصادي بورس نفت ارايه نشده است.اما در روزهاي اخير مسأله بورس نفت در ايران كمي جدي تر شده است و روند تشكيل آن با اخباري كه منتشر مي شود به نظر قطعي است. با آغاز اين بحث ها مسأله نحوه اداره اين بازار به يك موضوع اختلاف تبديل شده و وزارت نفت و اقتصاد در اين زمينه مدعي كنترل بازار هستند. علاوه بر اين در مورد مسئول و يا دبيركل آن نيز بحث هاي جدي و تقابل هاي عجيبي مطرح است كه سرو صداي آن در رسانه ها بالا گرفته است.

اگر چه همچنان اين سؤال مطرح است كه دست اندركاران چگونه و به چه ترتيب در اقتصاد كنترل شده و به شدت دولتي نفت كه در آن هم فروشنده و هم خريدار دولت است و قيمت ها با يارانه بسيار بالا همراه است قصد راه اندازي بورس دارند. ولي متاسفانه كسي به اين سؤال مهم و اساسي و بسياري از سؤال هاي موجود از سوي كارشناسان پاسخ نمي دهد و بيشتر بحث هاي حاشيه اي و مسايلي كه احتمال دارد پس از تأسيس بورس نفت رخ دهد مثل معامله با يورو كه مبناي درستي هم ندارد مورد توجه قرار مي گيرد.

بر اساس گزارش هاي منتشر شده بورس نفت ايران داراي يك هيأت اجرايي بوده و يك مدير يا دبيركل خواهد داشت و وزارت نفت مسئول اصلي آن است. بر اساس پيش بيني هاي انجام شده، حداقل ۱۱ كارگزار در اين بورس فعاليت خواهند كرد. كارگزاران مزبور از سوي شوراي بورس تعيين مي شوند. البته حضور كارگزاران بورس اوراق بهادار هم به شرط آشنايي كامل آنها با بورس نفت و برخورداري از پشتوانه قوي مالي، تخصصي و نرم افزاري، بلامانع است. از سوي ديگر، امكان مشاركت با طرف هاي خارجي و تشكيل يك كارگزاري جديد هم وجود دارد. بر اساس برنامه هاي اعلام شده از سوي وزارت نفت، كارگزاران منتخب بورس نفت براي طي كردن آموزش هاي لازم به لندن اعزام خواهند شد تا دوره هاي آموزشي پيش بيني شده را در بورس لندن ببينند. عاصمي پور مجري سابق اين طرح در خصوص تركيب شوراي بورس نفت و نحوه اداره آن مي گويد: «شوراي بورس نفت تركيبي است از نفتي ها و كارگزاراني كه انتخاب مي شوند. اين شورا متصدي بورس نفت خواهد بود. اين بورس شركتي خصوصي است كه توسط نمايندگان وزارت نفت و كارگزاران اداره مي شود. اما تشكيل كارگزاري توسط وزارت نفت هم امكان پذير است. در واقع، وزارت نفت به عنوان عرضه كننده از طريق كارگزاري وارد بورس مي شود و ديگران هم به عنوان خريدار از طريق كارگزاري معامله خواهند كرد.

اما چون وزارت نفت در عرضه انحصار را در دست دارد و مي تواند بازار را تحت تأثير قرار دهد، بنابراين ممكن است كارگزارانمان را متكثر كنيم. يعني از طريق كارگزاري هاي مختلف، عرضه مان را انجام دهيم. اين امكان هم وجود دارد كه وزارت نفت مستقلاً يك كارگزاري دولتي يا خصوصي ايجاد كند. حتي ممكن است به اين نتيجه هم برسيم كه در برخي ساختارهاي وزارت نفت نظير صندوق بازنشستگي وزارت نفت، اين امكان به وجود آيد. به طور كلي، بايد طوري عمل كرد كه همواره امكان رقابت بين كارگزاران وجود داشته باشد. اين رقابت به كاهش ريسك و كاهش نوسان قيمت كمك مي كند. اداره ثبت شركت ها و مالكيت هاي صنعتي و معنوي منطقه آزاد كيش، در اواسط خردادماه ۸۴ ، ثبت شركت بورس بين المللي نفت ايران (كالاي نفت، گاز و پتروشيمي) را اعلام كرد. اين شركت با مشاركت ۷۰ درصدي مجموعه شركت هاي نفت، گاز و پتروشيمي (تماماً وابسته به وزارت نفت) و۱۰ درصد منطقه آزاد كيش، ۱۰درصد بورس اوراق بهادار و ۱۰درصد بنياد مستضعفان تشكيل شده است. سرمايه اين شركت نيز معادل۱۰۰ ميليارد ريال منقسم به ۱۰۰ ميليون سهم اعلام شده است.

●نگاهي به تجربيات ديگران

برخي مسئولان تاكيد مي كنند كه بايد بورس نفت هرچه زودتر راه اندازي شود و حتي براي آن ضرب الاجل نيز مشخص كرده اند ولي بايد توجه كرد كه براي رسيدن به شاخص هاي ساختاري يك بورس نفت اگر از امروز كار را شروع كنيم راه درازي در پيش است و اين هدف در يك فرايند تدريجي و مرحله اي قابل دسترسي است. نگاهي گذرا به تجربيات ديگران و استفاده از اين تجربيات مي تواند راهكار قابل قبولي در اين زمينه باشد.

در مورد نحوه شكل گيري بازار بورس كالا در نيويورك تاريخچه مختصري بر روي پايگاه اينترنتي اين بازار وجود دارد كه مي تواند كمي به آشنايي با شكل گيري آن كمك كند. در اين گزارش تاكيد شده كه در آغاز در سال ۱۸۷۲ يعني حدود ۱۳۴ سال پيش گروهي از تاجران محصولات لبني بورس كره و پنير نيويورك را تأسيس كردند. اين نياز از اين نظر ايجاد شد كه دست اندركاران اين بازار از شرايط بي نظم و پر هرج و مرج عرضه محصولات در بازار خسته شده بودند و اين اقدام تلاشي بود تا فعاليت در اين بازار منظم و استاندارد شود. اين مقدمه اي شد كه به تدريج اين محصولات وسيع و متنوع شد و ۱۰ سال بعد به بورس بازرگاني نيويورك تغيير نام يافت. طبيعي است كه با رشد و توسعه صنايع در طول سالهاي بعد، اين بورس به سمت محصولات صنعتي سوق داده شد.

در نهايت اين روند به ساختارهاي دادوستد جديد و قراردادهايي منجر شد. قراردادهاي آينده(Future) و قرارداد حق انتخاب مربوط به انرژي (Option) از آن جمله است. اين تحول كه امكان ايجاد ارزش افزوده در بازار بورس را با مبادله كاغذ هاي متعدد قرارداد ممكن مي كند در واقع پس از صد سال محقق شد و قراردادهاي آينده مربوط به سوختهاي حرارتي در سال ۱۹۷۸ منعقد شد. در حال حاضر و پس از اين مدت بورس نيويورك جزو برترين بورس ها در بازار انرژي جهان است. حال با اين بررسي كوتاه آيا ممكن است در مدت كوتاهي در جامعه اي كه معاملات نفت و فرآورده هاي نفتي در چارچوب هاي دولتي و غير خصوصي انجام مي شده به يك بازار بورس دست يافت. به طور قطع راه حل روندي، تدريجي است و بايد با توسعه ساختارهاي دادوستد در اين بخش و تجربه عرضه محصولات مختلف بصورت رقابتي در درازمدت به يك بازار بورس قابل قبول رسيد. در حال حاضر بورس نيويورك يك شركت خصوصي است و سهامداران آن تعدادي از نهادهاي شهر نيويورك و بنيادهاي خيريه است.

بنابراين بايد براي تشكيل بورس نفت زمان طولاني در نظر گرفت و به گزارش هاي اغراق آميزي كه برخي منابع خارجي در مورد خطرناك بودن اين بورس براي جهان و ديگر بورس ها منتشر مي كنند توجه نكرد. اين روند را بايد با معاملات كوچك برخي كالاهاي نفتي در شركت هاي نفت منطقه اي كشور آغاز كرد. در واقع بورس نفت با آغاز نخستين حراج عمومي ضايعات يكي از پالايشگاه هاي كشور مي تواند حركت خود را آغاز كند و با تداوم اين روند به شرايط مطلوبي برسد. اگر قصد تشكيل چنين بازاري در كشور وجود دارد مي توان براي آن يك زمان بندي نيز مشخص كرد كه البته بايد معقول و متناسب با شرايط اقتصاد نفت كشور باشد. اگر اين زمان بندي را ارايه كنيم خود به خود بايد براي صنعت نفت كشور نيز برنامه مشخصي ارايه كرد و امكان اداره تدريجي بخش هاي گوناگون را به صورت خصوصي فراهم كرد كه البته اين خود نياز به يك برنامه ريزي استراتژيك براي صنعت نفت كشور دارد كه البته هنوز فاقد آن هستيم. آزاد سازي و مقررات زدايي در بخش نفت مقدمه اصلي و اساسي اصلاحات و تشكيل بورس نفت است.

تاریخ ارسال پست: 19 / 1 / 1399 ساعت: 6:39 بعد از ظهر

بورس اوراق بهادار، رفتار احساسي و بازارهاي موازي

در تحولات اقتصادي كشورها همواره بورسها نقشي غيرقابلانكار بر عهده داشته و دولتها به عنوان نماگر تصميمات اتخاذشده تيم مديريتي خود، توجه خاصي به روند شاخصهاي مختلف در آنها دارند.

اين روزها بازار اوراق بهادار شرايط پرابهامي را پشتسر ميگذارند و عمده سرمايهگذاران را در حالت انتظار و انفعال جدي قرار داده است. اين موضوع تنها به اشخاص حقيقي بازار محدود نميشود و شركتهاي سرمايهگذاري و اشخاص حقوقي نيز، حفظ سرمايه را تا روشن شدن شرايط آتي حاكم بر بازار در برنامه قرار دادهاند و بهرغم افت قيمتي بسياري از سهام شركتهاي موجود در سبد سرمايهگذاري خود، حضور پررنگ آنها را در بازار شاهد نيستيم. موضوعي كه پيشتر قبل از جلسات شوراي امنيت درخصوص اعمال تحريمها و جلسات 1+5 يا تصميمات مهم تاثيرگذار بر شرايط بازار نيز شاهد آن بودهايم و معمولا با روشن شدن ماجرا، سرمايهگذاران حقيقي و حقوقي فعاليت خود را از سر ميگيرند و در مدت زماني كوتاه، گويي به طور كلي دلايل عملكرد منفعلانه خود را از خاطر ميبرند. اما با توجه به تاثير قيمت سهام شركتها در پرتفوي اشخاص حقيقي و حقوقي در اين ميان بسياري از سرمايهگذاران قابلمشاهده هستند كه در هر صورت در حال غبطه خوردن از تصميمات خويش هستند و در همه حال بر تجربياتي كه بارها آن را تجربه كردهاند ميافزايند و چه بسا سالها است كه به امر تجربهاندوزي مشغول هستند و گاه قيمت سهام شركت آنان نيز مبين همين رويكرد معاملاتي است.

اما اين روزها، اجرا شدن طرح تحول اقتصادي به موضوعي مشابه در دوران گذشته تبديل شده است و فعالان بازار براي تعيينتكليف، بيصبرانه منتظر اجراي آن به عنوان موضوع تعيينتكليفكننده و خروج بازار از حالت انتظار و كسالتبار كنوني هستند، اما موضوعي كه اين روزها تفكر سرمايهگذاران را به خود جلب كرده است فعال شدن و حاشيهسازيهاي ايجادشده در برخي بازارهاي موازي است.

اين بازارها را ميتوان به صورت كلي در قالبهايي همچون مسكن، ارز، طلا، اتومبيل و كالا خلاصه كرد. در اين مطلب قصد داريم به طور اجمالي وضعيت و حاشيههاي هر يك را مورد بررسي اجمالي قرار دهيم. در بازار ارز عمده نظرات كارشناسان از انتظار افزايش ارزش حدود 20 درصدي ارزهاي مطرح در يك سال آتي حكايت دارد، اما ورود و خروج به اين نوع سرمايهگذاري با توجه به محدوديتهاي ايجادشده توسط دولت، عدمرضايت حداقل ظاهري دولتمردان از افزايش نرخ ارز به دلايل سياسي و بحث نگهداري آن نزد سرمايهگذاران موضوعي است كه كسب اين ميزان بازدهي را با توجه به حواشي اشاره شده، با امكان كمتري مواجه ميسازد.

در بازار مسكن با اجراي طرحتحول، افزايش بهاي تمامشده توليد منازل مسكوني به دنبال افزايش نرخ توليدات سيمان، فولاد، هزينه نيروي انساني، دستمزدها و ... ميتواند رشد 10 تا 15 درصدي اين بخش را نيز با توجه به مكان، زمان ساخت و ساير مسائل تاثيرگذار به همراه داشته باشد، اما كاهش نقدينگي افراد با اجراي طرح تحول و بنيه مالي آنان موضوعي است كه ميتواند بازار پرعرضه كنوني مسكن را تنها با ركود تورمي (رشد قيمتي در عين عدموجود تقاضا) مواجه كند و با گذشت زماني كوتاه مجدد براي رسيدن به تعادل و انجام معاملات به نرخهاي كنوني برگشت دهد.

بازار طلا كه مدتي بود به عنوان سرمايهگذاري سنتي توجه فعالان اقتصادي را به خود جلب ميكرد در هفتههاي جاري رو به آرامش نهاده است و از منظر فعالان اين بخش بازدهي اصلي آن با نزديك شدن به محدوده 1.400 دلاري به ازاي هر اونس پايان يافته تلقي ميشود و انتظار فاصله گرفتن از اين مرز در بازه ميان مدتي پيشرو بعيد به نظر ميرسد. عواملي همچون تفاوت نرخ معاملات هنگام خريد و فروش سكه و غيره و سال توليد و موارد اين چنيني موضوعاتي است كه در عمل، بخشي از بازدهي فعالان اين بخش را به خود اختصاص ميدهد.موضوعي كه با راهاندازي معاملات آتي توسط سازمان بورس مقداري از مشكلات آن كاهش يافته است، اما چشمانداز بازدهي قابلتوجه و مجدد آتي آن، مقداري جذابيت كوتاهمدت و ميانمدت آن را تحتشعاع قرار داده و آن را در وضعيت كنوني به عنوان رقيب اصلي بورس برجسته نميسازد. بازار اتومبيل نيز مدتها است در خواب زمستاني به سر ميبرد و با توجه به افزايش قابلتوجه حجم توليدات در مقايسه با تقاضا، شركتها را به سمت بهكارگيري عوامل انگيزشي در بخش فروش سوق داده است. موضوعي كه با تبديل اين كالاي ارزشي سابق به كالاي مصرفي در اين مقطع زماني، به طور كلي خودرو را از جمع رقباي جذب سرمايه خارج ساخته است.اما بازار كالا، بازاري است كه پتانسيلهاي زيادي با اجراي طرح تحول ميتواند در آن پديدار شود، اما هر گونه بياخلاقي در آن احتمالا با توجه به تاثير منفي در اجراي طرح تحول و فضاي آرامش اقتصادي ميتواند با بازخوردي سنگين از سوي دولت و مراجع قضايي و اطلاعاتي مواجه شود و فشارهاي متفاوتي را براي فعاليتهاي سرمايهگذاري در آن براي افراد و شركتهاي فعال در آن به همراه داشته باشد.

اما نياز شركتها به نقدينگي براي تطابق تكنولوژيكي خود با شرايط جديد و افزايش سطح بهرهوري انرژي و غيره نيازمند رونق در بازار سرمايه است. حمايتهاي دولتي از صنايع مسلما طولانيمدت نخواهد بود و در بازار بيرونق و بدون چشمانداز، اشخاص حقيقي و حقوقي تمايل چنداني براي حضور در افزايش سرمايهها و تامين مالي شركتها از خود نشان نخواهند داد. اين مساله با توجه به سياست انقباضي دولت در دادن وامها و تزريق پول به صنايع و شركتها ميتواند چشمانداز صنعت كشور را بيش از پيش مبهم سازد. با توجه به موارد اجمالي و سطحي فوق، الزام رونق در بورس، براي جذب سرمايهاي غيرمولد، بهبود ساختارهاي تكنولوژيكي، مالي و صنعتي، در جهت حفظ رقابتپذيري شركتها روشن به نظر ميرسد و ميتواند آنها را براي دوران كاهش تعرفههاي وارداتي با سياست هموارسازي مسير ورود به سازمان تجارت جهاني، به عنوان سياست كلان اقتصادي ياريرسان باشد. بنابراين با توجه به جميع مطالب يادشده اگر چه در هر يك از بازارهاي موازي نام برده شده و از قلم افتاده در فوق، جذابيتهايي وجود دارد، اما با توجه به موارد اشاره شده در خصوص ساير رقباي جذب سرمايه در كنار ريزشهاي قيمتي سهام شركتها، الزامات محيط اقتصادي و سياسي يادشده بالا و آساني بازدهي در اين بازار، همچنان جذابيت سرمايهگذاري در بورس اوراق بهادار در مقايسه با ساير بازارهاي موازي، حفظ شده است. هر چند كه مسائل سياسي حاكم، تاثير تحريمها در تامين مواد اوليه برخي صنايع و تاخير در اجرايي شدن طرحهاي توسعهاي آنها، موضوعي جدي براي آنها تلقي ميشود، اما با توجه به كوچكي بازار سرمايه كشور و كنترلپذيري آن، روشن شدن تصميمات كلان اقتصادي كشور براي سرمايهگذاران به عنوان مشكل هميشگي، ميتواند به سرعت با بهبود فضاي رواني به عنوان مولفهاي پرتاثير در بازار، سرمايهگذاران حقيقي و حقوقي را از وضعيت انتظار و احتياط كنوني خارج سازد و برگشت دوباره رونق و تقويت معاملات را به همراه داشته باشد.

تاریخ ارسال پست: 19 / 1 / 1399 ساعت: 6:37 بعد از ظهر

بورس اوراق بهادار استانبول

نويسنده: كريم كريمي

چکيده:

در سال ۱۹۸۱، قانون بازار سرمايه وضع و يك سال بعد، مرجع قانونگذار اصلي بهنام ”هيأت بازارهاي سرمايه CMB)a) تأسيس شد. در اكتبر ۱۹۸۳، مجلس ”مقررات تأسيس و عملكرد بورسهاي اوراق بهادار“ راتصويب نمود كه اين امر راه را براي تأسيس بورس اوراق بهادار استانبول ISE)b) هموار نمود و اين بورس رسماً در سال ۱۹۸۵ افتتاح شد.

● ساختار بورس

نظارت بر ISE بر عهده ”هيأت بازارهاي سرمايه (CMB)“ ميباشد كه مسئوليت عملكرد مناسب بورس و اعضاء آن را برعهده دارد. منبع درآمدهاي ISE بهعنوان يك سازمان مستقل، تخصصي و دولتي از محل كارمزد دريافتي از دادوستد، فرآيند پذيرش شركتها و خدمات متفرقه حاصل ميشود. مديريت بودجه بورس بر عهده خود بورس بوده كه پس از تأئيد ”هيأت بازارهاي سرمايه“ نهائي ميشود.

بورس استانبول توسط يك ”شوراي اجرائي“ مركب از ۵ عضو اداره ميگردد: ۴ تن از اين اعضاء توسط مجمع عمومي و رئيس كل اجرائي نيز توسط دولت و به مدت ۵ سال انتخاب ميشوند. مجمع عمومي كه از اعضاء ISE تشكيل ميشود، بدنه اصلي تصميم گيرنده بورس به شمار ميرود.

● عضويت

دو نوع عضو وجود دارد:

۱) بانكها

۲) شركتهاي كارگزاري.

مجوز فعاليت اعضاء در زمينههائي نظير پذيرهنويسي سهام جديد، دادوستد در بازار ثانويه، مديريت پرتفوي خريداران، ارائه خدمات مشاورهاي سرمايهگذاري و دادوستد بر موافقت نامه باز خريد / موافقت نامه بازخردي معكوس، واسطهگري در ابزار مشتقه، وام دادن و گرفتن (قرض دادن و گرفتن) اوراق بهادار، دادوستد اعتباي (margin) و فروش استقراضي توسط CMB صادر ميگردد. تا پايان سال ۲۰۰۵، تعداد اعضاي مجاز ۱۰۷ براي ”بازار سهام“ و ۱۳۵ براي ”“

بازار اوراق قرضه و برات ميباشد.

● ساعات رسمي دادوستد

الف) بازار سهام: از ۹:۳۰ تا ۱۲:۰۰ و ۱۴:۰۰ نت ۱۴:۳۰ برجسب بازارهاي مختلف، متفاوت است.

ب) بازار اوراق قرضه و برات: از ۹:۳۰ تا ۱۲:۰۰ . ۱۳:۰۰ تا ۱۷:۰۰ برحسب بازارهاي مختلف، متفاوت است.

ج) بازاربينالمللي : از ۱۳:۰۰ تا ۱۶:۳۰.

ب) بازار اوراق قرضه و برات بينالمللي از ۱۰:۰۰ تا ۱۷:۰۰.

● اندازهبازار

ارزش جاري بازار تا پايان ۲۰۰۵ معادل ۱۶۲،۸ ميليارد دلار و تعداد شركتهاي پذيرفته شده جمعاً ۳۰۴ ميباشد (بازار ملي: ۲۸۲، بازار ملي ثانويه: ۱۶، بازار شركتهاي جديد: ۲، بازار شركتهاي تحت نظر Watch List: ۴).

● شاخصهاي اصلي

- شاخص كل سهام (ISE National All Shares Index)

- شاخص ISE National - ۳۰

- شاخص ISE National - ۵۰

- شاخص ISE National - ۱۰۰

- شاخص بازار ملي ثانويه ISE

- شاخص بازار اقتصاد جديد ISE

- شاخص تراستهاي سرمايهگذاري ISE

- شاخص اصول حاكميتي شركتهاي ISE

- شاخص قيمت اوراق قرضه و برات دولتي ISE

- شاخصهاي عملكرد سبداوراق قرضه و برات دولتي ISE (شاخصهاي وزني برابر)

- شاخصهاي عملكرد سبد اوراق قرضه و برات دولتي ISE (شاخصهاي وزني برابر)

- شاخصهاي عملكرد سبد اوراق قرضه و برات دولتي ISE (شاخصهاي وزني ارزش بازار)

شاخص كل سهام ISE تمام سهام معامله شده در بازار ملي به جز تراستهاي سرمايهگذاري را شامل ميشود.

شاخص ISE National - ۳۰۳۰ شركت برتر از نظر ارزش جاري و نقدينگي را پوشش ميدهد.

شاخص ISE National - ۵۰۵۰ شركت برتر از نظر ارزش جاري و نقدينگي را پوشش ميدهد.

شاخص ISE National - ۱۰۰، تعداد ۱۰۰ شركت به جز تراستهاي سرمايهگذاري را شامل ميشود. اين شركتها براساس معيارهائي از پيش تعيين شده انتخاب و ۳۰ شركت موجود در شاخص ISE National - ۳۰ نيز بهطور خودكار وارد اين فهرست ميشوند. اين شاخص كه بر مبناي لير جديد تركيه قرار دارد، داراي عدد پايه يك و تاريخ مبناي ژانويه ۱۹۸۶ ميباشد.

شاخص بازار ملي ثانويه، تمام سهم شركتهاي موجود در اين بازار را پوشش ميدهد.

شاخص بازار اقتصا جديد، تمام سهام شركتهاي موجود در اين بازار را پوشش ميدهد.

شاخص تراستهاي سرمايهگذاري، تمام سهام تراستهاي سرمايهگذاري قابل معامله در بازار ملي را در بر ميگيرد.

شاخص اصول حاكميتي شركتهاي ISE، نماگري است كه عملكرد قيمت وبازده شركتها با امعان نظر اصول حاكميتي شركتهاي ”هيأت بازارهاي سرمايه (CMB)“ را نشان ميدهد. جهت منظور نمودن شركتي در اين شاخص، رتبه اصول حاكميتي آن بايد توسط نهادهاي مجاز رتبهبندي تعيين و نمره حداقل ۶ از ۱۰ را كسب نمايند.

لازم به ذكر است كه شاخصهاي فرعي و زير مجموعهاي ديگر نيز وجود دارند.

از ابتداي ۱۹۹۶، يك شاخص عملكرد GDSc و يك شاخص قيمت GDS براي ”بازار اوراق قرضه و برات“ مورد محاسبه قرار ميگيرد. اين شاخصها بهگونهاي طراحي شدهاند كه تغييرات قيمت در اسناد خزانه و اوراق قرضه دولتي با سررسيدهاي متفاوت را منعكس سازند. اين اشخاصها بر منباي بازده ساده بر نرخهاي معامله شده وزني ميانگين و روزهاي منتهي به سر رسيد قرار دارند.

شاخص قيمت GDS نماگري است كه نوسانات قيمتي اوراق قرضه و برات را در نتيجه تغييرات نرخهاي بهره جاري با توجه به ثابت ماندن سررسيد، نشان ميدهد. تغييرات قيمتها با دوره مبنا مقايسه ميشود.

شاخص عملكرد GDS نه تنها نواسانات قيمتي اوراق قرضه و برات را در نتيجه تغييرات در نرخهاي بهره جاري نشان ميهد، بلكه زمان انقضاي سررسيد را نيز در نشر ميگيرد. اين شاخص، نماگري است كه سود حاصل از سوي سرمايهگذاري طي دوره معين را نشن ميدهد.

شاخصهاي GDS يك بار در روز و پس از بسته شدن بازار محاسبه ميشوند.

باري رفع نياز از شاخصي كه خلاصه عملكرد روزانه بازار ”برمبناي زمان واقعي“ را نشان دهد، شاخصهاي عملكرد سبد GDS با نحوه محاسبه متفاوت از ماه مارس ۲۰۰۴ معرفي شدهاند.

● اوراق قرضه قابل دادوستد

دادوستد سهام، اوراق قرضه و برات، ابزارهاي بازار مالي (موافقتنامه بازخردي / موافقتنامه باز خريد معكوس (repo/reverse repo) در بورس اوراق بهادار استانبول انجام ميشود.

بورس اوراق بهادار استانبول ۳ بازار اصلي دارد: بازار سهام، باار اوراق قرضه و برات، و بازار بينالمللي. ”بازار سهام (Stock Market)“ زير مجموعهاي متعددي دارد:

بازار ملي (National Market)، بازار ملي ثانويه (Second National Market)، بازار اقتصاد جديد (New Economy Market)، صندوقهاي قابل معامله در بورس (ETFs)، بازار شركتهاي تحت نظر (Watch List)، باار معاملات عمده (Wholesale)، بازار كوپن حقتقدم (Rights Coupon Market) بازار حراج رسمي (Official Auction Market) و بازار اصلي (Primary Market). شركتهائي ميتوانند در ”بازارملي“ دادوستد داشته باشند كه شرايط پذيرش در بورس را احراز كرده و تواتر معاملاتي بيتشري داشته باشند.

ايجاد ”بازار ملي ثانويه“ با هدف تسهيل در امر كسب وجوه از بازار سرمايه براي شركتهاي كوچك و متوسطي كه امكان رشد بالقوه داشتهاند، با فراهم آوردن بازاري سازمان يافته و شفاف در محيطي رقابتي، انجام گرفته است.

”بازار اقتصاد جديد“ در جهت ايجاد بازاري ويژه شركتهاي فنآوري فعال در زمينههاي ارتباطات راه دور، سيستمهاي اطلاعرساني، ساخت رايانه، نرمافزار و سختافزرا، و رسانهاي و به جهت رفع نياز مالي فزاينده بخش فنآوري تشكيل شده است. براي دادوستد در ”بازار ملي ثانويه“ و ”بازار اقتصاد جديد“، نظر ”شوراي اجرائي بورس استانبول“ در مورد جايگاه مالي و حقوقي، فعاليتها و امكان بالقوه رشد شركت كافي است.

”بازار ETFD“ با هدف ايجاد بازاري سازمانيافته و شفاف براي دادوستد اوراق مشاركت ETF ايجاد شده است. ”شوراي اجرائي بورس استانبول“ به محض دريافت درخواست كتبي از CMB بر امر پذيرش و دادوستد اين اوراق تصميمگيري ميكند. در حال حاضر سه نوع اوراق مشاركت در اين بورس دادوستد ميشود.

”بازار شركتهاي تحت نظر“ بازاري است سازمان يافته براي شركتهائي كه بنا به عللي نظير افشاي ناكامل اطلاعات، ارائه اطلاعات ناقص يا ارائه اطلاعات بعد از زمان مقرر به عموم، دادوستد خارج از چارچوب قوانين و مقررات و ساير شرايطي كه باعث خروج موقت يا دائم از فهرست ميشود. اين گونه شركتها نياز به نظارت و تحقيقات ويژه دارد و اين بازاردر راستاي حفاظت از حقوق سرمايهگذاران و عموم ايجاده شده است.

”بازار معاملات عمده“، دادوستد سهام در كميتهاي بالا را ممكن ميسازد. اين بازار، فروش سهامي كه در ”بازار ملي“ و ”بازار ملي ثانويه“ و نيز شركتهائي كه در بورس معامله نميشوند، از طريق افزايش سرمايه يا فروش سهام موجود در دست سهامداران به خريداران - چه بهصورت از پيش مشخص شده و چه بهصورت گمنام - را مجاز ميشمارد. فروش عمده در چارچوب طرح خصوصي سازي نيز از طريق اين بازار صورت ميگيرد. دادوستدهاي عمده در زمان معاملات بازار اوليه انجامپذير است.

”بازار كوپن حق تقدم“ بازاري است براي دادوستد كوپنهاي متصل به سهام شركت قابل معامله كه به دارنده آن، حق خريد سهام جديد منتشره توسط شركت براي افزايش سرمايه را اعطا ميكند.

”بازار اوراق قرضه و برات“، تنها بازار سازمان يافته خريد و فروش يكجا و نيز دادوستد موافقت نامه باز خريد / موافقت نامه باز خريد معكوس (repo/reverse repo) بهشمار ميرود. هدف اين بازار، تأمين محيطي شفاف، پويا، رقابتي و كارا براي دادوستد بازار ثانويه بهادار با درآمد ثابت، از قبيل اوراق قرضه دولتي، اوراق خزانه، اوراق قرضه منتشره از سوي ”اداره خصوصيسازي“ است.

”بازار اوراق قرضه و برات“ سه بازار زير مجموعه دارد: بازار خريد و فروش يكجا، موافقت نامه باز خريد / موافقت نامه باز خريد معكوس، و بازار اوراق مستغلات (اموال غير منقول).

تاريخ اعتبار سفارشات در بازار خريد و فروش يكجا بين همان روز تا ۹۰ روز متغير است. اگر ارزش اسمي سفارش خريد و فروش يكجا كمتر از ۱۰۰،۰۰۰ لير تركيه باشد، بهعنوانس فارش كوچك در نظر گرفته خواهد شد. سفارشات بهصورت مضاربي از ۱۰۰،۰۰۰ ليرتا ۵ ميليون لير ارائه خواهند شد. سفارشات كوچك بايد از مضارب ۱،۰۰۰ لير تا ۵ ميليون لير تبعيت كنند. تمام سفارشات ميتوانند به سفارشهاي متعدد ديگر ”جور“ شوند، يعني امكان تفكيك (تقسيم) وجود دارد. در بازار موافقتنامه بازخريد / موافقت نامه بازخريد معكوس، اوراق بهادار طي فرآيند دادوستد، از طرف كاربر در حسابهاي مجزا با امنيت كامل نگهداري ميشوند.

هدف ايجاد بازار اوراق مستغلات (اموال غير منقول)، تسريع در امر پروژههاي ساختمانسازي از طريق كسب وجوه از بازار سرمايه است. همچنين اين بازار ابزار سرمايهگذاري جايگزيني را در اختيار سرمايهگذار قرار ميدهد. در اين بازار سيستم نرخ چندگانه و سيستم حراج چندگانه و سيستم حراج پيوسته وجود دارد و دادوستد بهصورت ”جور شدن“ سفارشهاي خريد و فروش انجام ميگيرد.

در سال ۱۹۹۷، با پذيرش اوراق قرضه بينالمللي منتشره توسط ”نايب رئيس خزانهداري“ براي دادوستد در خارج از كشور، ”بازار اوراق قرضه و برات بينالمللي“ شروع بهكار كرد. همچنين در همان سال، ”بازار رسيدهاي سپردهگذاري“ بورس استانبول با دادوستد رسيدهاي سپردهگذاري سهام منتظره در سطح جهان فعاليت خود را آغاز كرد.

در حال حاضر رسيدهاي سپرهگذاري بزرگترين بانك قزاقستان بهنام ”Kazkommertsbank“ در بازار رسيدهاي سپردهگذاري بينالمللي“ و اوراق قرضه اروپا بهنام ”Eurobond“ كه توسط دولت جمهوري تركيه منتشر ميشود در ”بازار اوراق قرضه و برات بينالمللي“ دادوستد ميشوند.

● وام (قرض) دادن / گرفتن اوراق بهادار، دادوستد اعتباري (margin) و فروش استقراضي

اعضاي مجاز ISE ميتوانند در فعاليتهاي مربوط به وام (قرض) دادن / گرفتن اوراق بهادار، دادوستد اعتباري (margin) و فروش استقراضي در چارچوب مقررات CMB مشاركت كنند. اعضاي مجاز ISE ميتوانند در از اين امتياز در ”بازار ملي“، ”بازار ملي ثانويه“، ”بازار اقتصاد جديد“ و بازار ETF بهرهمند شوند.

● سيستم دادوستد بازار سهام

سيستم تمام رايانهاي بورس، امكان دادوستد سهام و كوپنهاي حق تقدم را براي اعضا ميسر ميسازد. فعاليتهاي دادوستد سهام در دو جلسه دو ساعته مجزا، يكي در صبح و ديگري در بعداظهر، صورت ميگيرند.

نرخها بر پايه روش ”حراج پيوسته - نرخ چندگانه“ تعريف ميشوند، يعني سفارشات خريد و فروش بهصورت خودكار برمبناي تقدم نرخ و تقدم زمان با هم جور ميشوند. خريداران و فروشندگان سفارشات خود را از طريق پايانههاي معاملاتي واقع در ساختمان بورس و نيز دفاتر خود وارد سيستم ميكنند. سازوكار سفارش بهصورت ”حفظ اطلاعات مربوط به طرفين معامله“ بوده و تنها پس از جور شدن سفارشات، خريداران و فروشندگان قابل شناسائياند. تمام اطلاعات مربوطه به شفافيت به جزء اطلاعات شخصي خريداران و فروشندگان طي جلسات معاملات در سيستم نمايش داده ميشود.

طي ساعات بين ۹:۳۰ بهعنوان بخشي از دادوستد صبحگاهي و ساعات بين ۱۴:۰۰ تا ۱۴:۱۰ بهعنوان بخشي از دادوستد عصرگاهي بهنام ”فرآيند سفارش انباشته ISE, AOP)e)“ تنها سفارشات را بهصورت الكترونيك ميپذيرد: يعني دريافت سفارش بهصورت دستي و از طريق پايانههاي مستقر در بورس امكانپذير نيست. بنابراين سفارشهائي كه از طريق اينترنت و يا پيش از جلسات اول و دوم معامله (دادوستدهاي صبحگاهي و عصرگاهي)، و نيز طي زمان AOP توسط اعضاي ISE آماده شده است، تنها بهوسيله فلاپي ديسك و از طريق پايانههاي معاملاتي دفاتر كارگزاري مستقر در بورس و دفتر اصلي كارگزاران وارد سيستم ميشوند. لوح فشرده اين سفارشها بر مبناي تقدم نرخ و زمان با هم جور ميشوند. اين نوع سفارش تنها براي شركتهاي مورد معامله در بازارهاي ”ملي“، ”ملي ثانويه“ و ”اقتصاد جديد“ اعمال شده و فرآيند انباشته طبق قوانين معاملاتي موجود، تنها براي ”سفارشهاي محدود“ است.

نرخ پايه يك سهم، نرخي است ك براي تعيين حد بالا و حد پائين نرخ سهام مورد استناد قرار ميگيرد . اين نرخ با ”گرد كردن“ و ميانگين وزني نرخ سهام طي جلسه معاملاتي قبل مشخص ميشود. در هنگام پرداخت سود و افزايش سرمايه، نرخ مبنا توسط ISE تعيين ميشود. همين روش براي تعيين نرخ مبنا در بازار ETF اعمال ميشود. اما باري اولين جلسه دادوستد يا براي جلسهاي كه در پي جلسهاي بدون معامله انجام گرفته، نرخ مبنا نرخي خواهد بود كه توسط كاربر مجاز ETF يا ”founder“ اعلام ميشود.

محدوده نوسان قسمتها حداكثر ۱۰ درصد (بالا و پائين) نرخ مبنا در هر جلسه دادوستد است. اما در مورد حق تقدم، اين ميزان ۲۵ درصد است.

ميزان سفارشهاي ويژه در ”دادوستد عمده“ حداقل ۱۰ درصد سرمايه ثبت شده شركت ميباشد. اجراي اين سفارشهاي ويژه منوط به تأئيد كارشناسان تالار ميباشد. هرگونه سافرش ويژه كه وارد سيستم شده ميتواند پيش از اجراء از سيستم پاك شود. سفارشهاي ويژه بهعنوان ”دادوستد ثبت شده“ محسوب نميشوند اما در محاسبه حجم معاملات و تعداد سهام معامله شده مورد محاسبه قرار ميگيرند.

● بازار اوراق قرضه و برات

يك سيستم جور كردن و ارائه گزارش سفارشات رايانهاي براي بازارهاي ”خريد و فروش يكجا“ و ”موافقت نامه بازخردي / موافقت نامه بازخريد معكوس“ است كه مورد استفاده قرار ميگيرد. اعضاء بايد سفارشات را از طريق پايانههاي مستقر در دفاتر خود وارد كنند. پس از ورود سفارش به سيستم، فرآيند بر مبناي تقديم نرخ و تقدم زمان خواهد بود. عملكرد هر دوبازار بهصورت سيستم ”حراج پيوسته چند نرخي“ است.

● بازار بينالمللي

تمام عمليات اين بازار برحسب دلار آمريكا بوده و امور تسويه آن از طريق Citibank و Euroclear و از طريق سپردهگذاري مركزي تركيه بنام ”تاكاس بانك (Takasbank)“ صورت ميگيرد.

● امور تسويه و پاياپاي

”تاكاس بانك“، تنها نهاد مجاز امور تسويه و پاياپاي تركيه به شمار ميرود كه خدمات امور تسويه و نزد امانتپذير را براي سرمايهگذاران و ناشران فراهم ميآورد. تاكاس بانك، يك بانك سرمايهگذاري فراهم ميآورد.تاكاس بانك، يك بانك سرمايهگذاري بوده كه مالكيت آن در دست ISE و ۹۰ نفر از اعضاي آن ميباشد. تاكاس بانك، امور تسويه اوراق قرضه و موافقت نامه باز خريد انجام گرفته در ISE را بر عهده دارد.

عمليات تسويه اوراق بهادار توسط ”حساب موقت تسويه تاكاس بانك f“ با ”آژانس ثبت مركزي“ CRA)g)“ صورت ميگيرد. سيستمهاي CRA و تاكاس بانك كاملاً برمبناي زمان واقعي (real - time) ميباشند. بنابراين انتقال اوراق بهادار بلافاصله در CRA منعكس ميشود.

حسابهاي اماني در CRA نگاهداري ميشوند؛ كاربران در كنار حساب پرتفوي خود و حسابهاي زير مجموعه مشتريان خود، يك حساب موقت تسويه نيز دارند. حسابهاي نقدي بر مبناي كاربر بوده و توسط تاكاس بانك نگهداري ميشود.

در پايان معاملات هر روز، ISE جزئيات تمام دادوستدهاي صورت گرفته در دو جلسه معاملات (صبح و بعدازظهر) به تاكاس بانك منتقل ميكند. تاكاس بانك به محض دريافت اين گزارش تعهدات هر كارگزار در هر سهم را بهطور چند جانبه بررسي و خالص تسويه را حساب ميكند.

مدت زمان تسويه براي سهام T+۲ و براي اورا قرضه و برات بين T و T+۹۰ روز ميباشد.

يك سيستم شبكهاي چند منظوره براي سهام و اوراق قرضه، و خدماتي نظير مشاركت سهامي شركتها مانند صدور اوراق حق تقدم و سهام جايزه و انباشت / پرداخت با استفاده از روش DvP و در همان روز انجام ميگيرد.

موقعيت تسويه اوراق بهادار برمبناي هر مشتري در روز معامله (T) به CRA منتقل ميشود. در همان روز (T)، جزئيات عمليت تسويه به صورت الكترونيك در اختيار كاربران قرار ميگيرد و زمان سر رسيد تسويه را مشخص ميكند. در پايان روز، اوراق بهادار مربوط به مشتريان ”تحويل دهنده“ به دلايل مربوط به امور تسويه بهطور ودكار توسط CRA مسدود ميشود. رسيد جزئيات مربوط به انتقال اوراق بهادار از حسابهاي كاربر به حسابهاي فرعي مشتري از طريق سيستم CRA شكل ميگيرد.

● كارمزد

كارگزاران از هر مشتري مبلغي به ازاي هر معامله تحت عنوان ”كارمزد كارگزار“ اخذ ميكنند. اين ميزان نسبت به حجم و تواتر معاملات بهصورت توافقي بين مشتريان و كارگزاران تعيين كه در بازار سهام برابر با ۰،۰۰۱ درصد از ارزش معاملات ميباشد.

● قوانين و امور مالياتي براي سرمايهگذاران خارجي

محدوديتي بر سرمايهگذاران خارجي بهصورت پرتفوي اعمال نميشود. اعلاميه شماره ۳۲ مورخ اوت ۱۹۸۹، تمام محدوديتهاي اعمال شده بر سرمايهگذاران انفرادي و نهادي خارجي براي كليه اوراق بهادار پذيرفته شده در ISE را از پيش رو برداشت. از اين رو هيچ گونه محدوديتي نسبت به خروج اصل سرمايه و سود سالانه در بازارهاي سهام و اوراق قرضه تركيه براي سرمايهگذاران خارجي وجود ندارد. همين اعلاميه، سرمايهگذاري شهروندان تركيهاي در خريد اوراق بهادار خارجي مجاز ميشمارد.

نحوه مالياتبندي و مبناي مالياتي براي محلهاي مشخص درآمد خارجيان، متفاوت است.

● جزئيات حمايت از سهامدار

طبق متمم قانون سرمايه در سال ۱۹۹۹، براي پوشش پرداخت نقدي و تعهدات تحويل سهام حاصل از دادوستد سهام انجام شده از طرف شركتهاي كارگزاري و بانكها، يك ”صندوق حمايت از سرمايهگذار h“ تأسيس شده است. هر سرمايهگذاري كه سهامش در حساب سپردهگذاري يا وجود نقد حاصل از دادوستد از سوي واسطهگريها (كارگزاران، بانكها يا ساير نهادهاي مرتبط) مورد سودء استفاده قرار گيرد تا سقف ۴۴،۷۱۵ لير (در سال ۲۰۰۶) جبران ميشود. تمام واسطهگريها مؤظفند سالانه مبلغي را به اين حساب واريز كنند.

در سال ۱۹۹۲ متممي در قانون بازار سرمايهگنجانده شد كه به موجب آن جريمه انجام دادوستد نهاني معادل ۲ تا ۵ سال زندان و جريمه ندقي سنگين ميباشد. فعاليتهائي نظير دستكاري در قيمتها، انتشار اطلاعات شركتها به صورت غير واقعي و ارتكاب هرگونه اعمالي كه توسط CMB منع شده است نيز مجازاتهاي مشابهي را در پي دارد. چنانچه دو يا بيش از دو جرم عنوان شده در قانون انجام گيرد، آنگاه مجازات زندان حداق ۳ و حداكثر ۶ سال خواهد بود. طبق متمم پيشنهادي، ميزان جريمه نقدي حاصل از اين اعمال كمتر از ۳ برابر منفعت حاصل از اين اعمال خلاف نميباشد.

● اقدامات در دست اجرا

اولين مرحله از تهيه يك سيستم نرمافزار در چارچوب ”پروژه نظارت مركزيi“ - كە با همكاري مشترك ISE و CMB انجام ميشود - از ژانويه ۲۰۰۶ آغاز شده است. اين نرمافزار، امور نظارتي را برمبناي زمان واقعي (real time) و بهصورت الكترونيكي و با كارآئي بهينه فراهم ميكند. تلاش براي فاز دوم ادامه دارد.

”پروژه اتوماسيون افشاj“ كه شركتها را قادر ميسازد تا افشاي اطلاعات را مستقيماً و با استفاده از فنآوري اينترنت و گواهيهاي ديجيتال انجام دهند، در مرحله آزمون قرار دارد. به محض تكميل، اطلاعات مالي، اخبار، توضيحات تكميلي و ساير اطلاعات مربوط به شركتها همسو با استانداردهاي امنيتي دريافت و بهصورت الكترونيك در اختيار عموم قرار خواهد گرفت.

”مجمع بورسهاي اوراق بهادار بينالمللي k“ با هدف ارتفاي سطح همكاري بين بورسهاي اوراق بهادار كشورهاي عضو ”سازمان كنفرانس اسلامي OIC)l“ در تركيه برگزار شد. در اين نشست دو كميته كاري بهنامهاي ”كميته فني“ و ”كميته فنآوري اطلاع رساني IT)m)“ فعاليت بر روي زمينههاي همكاري تأسيس شدند. كيته فني در مورد مسائل نظير ايجاد شاخص، ”رسيدهاي سپردهگذاري اسلامي IDRs)n)“ فرصتهاي پذيرش شركتها در بورسهاي كشورهاي مختلف، تبادل كاركنان و فرصتهاي آموزشي، تعريف زمينههاي همكاري، فعاليت و تحقيقاتي در مورد ارزيابي بورسهاي اوراق بهادار را انجام خواهد داد.كميته IT در مورد ارزيابي سطوح تكنولوژيكي بورسهاي اوراق بهادار مشاركت كننده در اين طرح و ايجاد يك ”مركز اطلاعات“ فعال است.

منبع: The Handbook of World Stock, Stokd Stonk Derinative & Commidity Exchanges, ۲۰۰۶.

منبع : منبع: مجله بورس

تاریخ ارسال پست: 19 / 1 / 1399 ساعت: 6:35 بعد از ظهر