آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

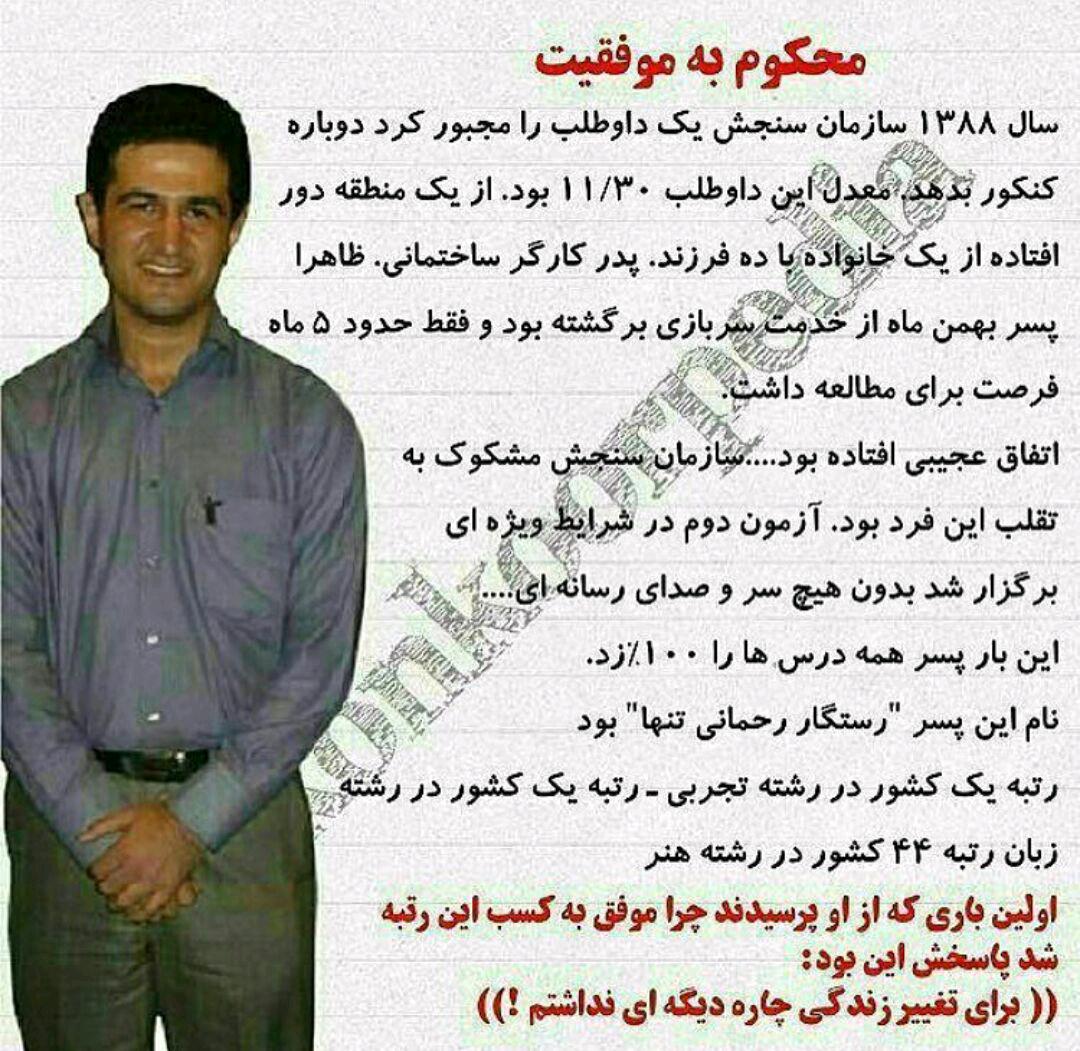

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است زندگی لاکچری یعنی این

زندگی لاکچری یعنی این عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی از مارتین لوتر کینگ

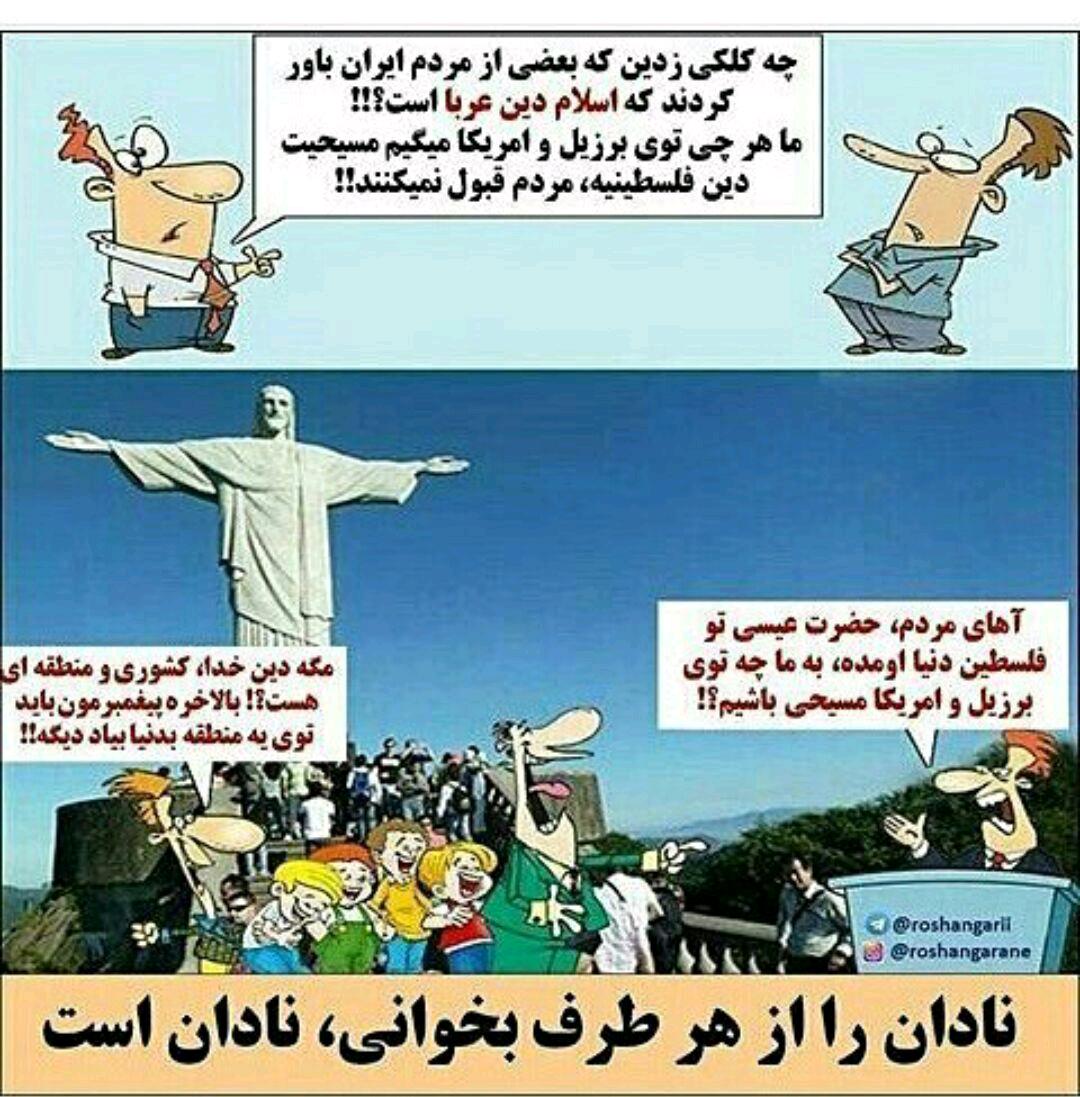

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است امروز بر کدام پله قدم گذاشته اید؟

امروز بر کدام پله قدم گذاشته اید؟ جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس پیشنهادات دواین جانسون در خصوص زندگی

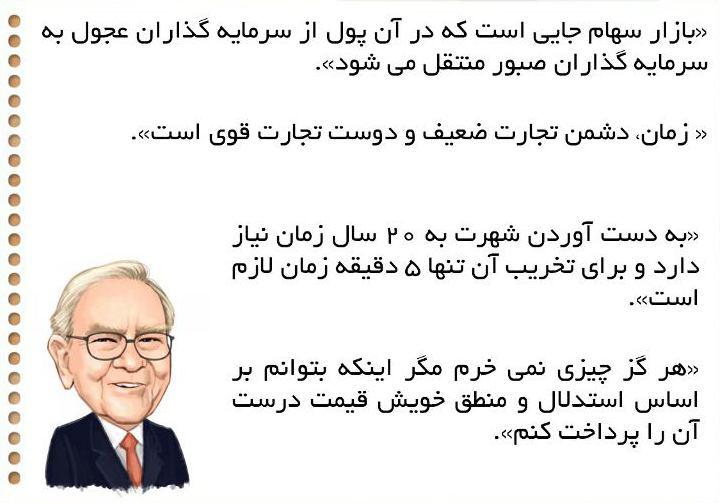

پیشنهادات دواین جانسون در خصوص زندگی سخنانی از وارن بافت

سخنانی از وارن بافت سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک) سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)تصادفی

درس زندگی یک مرد معتاد

درس زندگی یک مرد معتاد داستانی برای انسان های تنبل(وقتی که پسر بزرگی شدم)+خیلی جالبه بخونید

داستانی برای انسان های تنبل(وقتی که پسر بزرگی شدم)+خیلی جالبه بخونید داستان زندگی یک فرد موفق

داستان زندگی یک فرد موفق بروس لی و هدف هایش و مهره محرمانه بر روی هدف هایش

بروس لی و هدف هایش و مهره محرمانه بر روی هدف هایش چرا باید شکرگزار خدا باشیم؟

چرا باید شکرگزار خدا باشیم؟ دوست داشته باشید تا شما را نیز دوست بدارند

دوست داشته باشید تا شما را نیز دوست بدارند چند تکنیک ساده جهت افزایش توانایی های مغزی

چند تکنیک ساده جهت افزایش توانایی های مغزی سخنی از رابرت کیوساکی

سخنی از رابرت کیوساکی افراد معلولی که با ناقص بودن چه کارها که نکردند

افراد معلولی که با ناقص بودن چه کارها که نکردند کسب درآمد از اینترنت

کسب درآمد از اینترنت ویژگی های فروشنده ی موفق

ویژگی های فروشنده ی موفق کتاب لطفا گوسفند نباشید

کتاب لطفا گوسفند نباشید مشکل بدبینی

مشکل بدبینی در مورد اهدافتان حرف نزنيد!

در مورد اهدافتان حرف نزنيد! هفتاد نکته از کتاب های روانشناسی

هفتاد نکته از کتاب های روانشناسی کتاب هایی که مطالعه آن ها به فعالین در حوزه کسب و کار توصیه می شود

کتاب هایی که مطالعه آن ها به فعالین در حوزه کسب و کار توصیه می شود چهار ریسک در کمین اقتصاد جهان

چهار ریسک در کمین اقتصاد جهان چرا باید برای توسعه یک استارتاپ از شتابدهنده کمک گرفت؟

چرا باید برای توسعه یک استارتاپ از شتابدهنده کمک گرفت؟ توانایی فروش در سکوت

توانایی فروش در سکوت استارت آپ چیست؟

استارت آپ چیست؟تبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

هزار توي بازار صكوك و زيرساختهاي لازم براي توسعه

نويسنده: فارس

چکيده:

در حالي از اواخر سال گذشته نخستين ابزار جديد بازار مالي يعني صكوك اجاره بهكار گرفته شد و سازمان بورس در تدارك توسعه اين ابزار و ديگر نوع اوراق استصناع در سال جاري است كه در ادامه سلسله مباحث مربوط به صكوك، اين ابزار با ابزارهاي مرسوم داراي درآمد ثابت مقايسه شده و مزايا و ريسك هاي كلي آن به همراه توسعه زيرساختهاي لازم تشريح شده است.

هزار توي بازار صكوك و زيرساختهاي لازم براي توسعه ابزار نوين صكوك در حالي داراي مزيتهاي 6گانه و ريسكهاي متعددي است كه براي توسعه بازار اين نوع از اوراق بهادار، سه زيرساخت ميتواند مدنظر مسوولان قرار گيرد. تفاوتها و شباهتهاي صكوك با اوراق قرضه براساس اين گزارش، ابزارهاي داراي درآمد ثابت مانند صندوق هاي سرمايه مشترك با سود و درآمد تضمين شده در حالي از عمر چند ساله در بازار سرمايه كشور برخوردارند كه به دليل موانع شرعي، امكان استفاده از اوراق قرضه وجود ندارد؛ بنابراين اوراق قرضه و صكوك حداقل 5 تفاوت و 4 تشابه دارند. براين اساس صكوك با اوراق قرضه مرسوم در بازارهاي مالي از 5 جهت تفاوت دارد. اول اينكه صكوك بيانگر مالكيت يك دارايي مشخص است در حالي كه اوراق قرضه فقط حاكي از تعهد بدهي هستند. يعني رابطه بين صادركننده و خريدار اوراق قرضه رابطه وامدهنده و وامگيرنده است كه نرخ بهره وام هم ثابت است و اين موجب ربا ميشود. دومين نكته اين است كه دارايي موضوع اوراق صكوك از نظر شرعي بايد مجاز و صحيح باشد، درحالي كه در اوراق قرضه داراييهايي كه از نظر اسلام پذيرفته نيست نيز ميتواند پشتوانه اوراق قرار بگيرد. سوم اين كه اعتبار اوراق قرضه به اعتبار صادركننده يا ناشر آن وابسته است و با آن سنجيده ميشود، درحالي كه اعتبار صكوك به ناشر بستگي ندارد، بلكه به ارزش دارايي پشتوانه بستگي دارد. همچنين فروش صكوك در بازار ثانويه فروش مالكيت يك دارايي است، اما فروش اوراق قرضه فروش بدهي است. پنجمين تفاوت هم اين است كه در صكوك امكان افزايش اصل دارايي و در نتيجه ارزش خود ورقه صكوك وجود دارد درحالي كه اصل بدهي در اوراق قرضه قابليت افزايش ندارد. در برابر اين 5 تفاوت، وجوه تشابه صكوك و اوراق قرضه هم شامل قابليت نقدشوندگي در بازار ثانويه، درجهبندي اعتباري توسط موسسات رتبهبندي، قابليت افزايش اعتبار و تنوع در طراحي و عرضه هستند. مزاياي 6 گانه صكوك داراي مزيت هاي متعددي بوده و به عقيده برخي صاحبنظران، اين نوع اوراق بهادار اسلامي پل ارتباطي بين دو بازار پول و سرمايه بهشمار ميرود. برخي از مزاياي انتشار اوراق صكوك را ميتوان در 6 مورد بيان كرد. براساس اين گزارش، صكوك، نقدينگي باني را افزايش ميدهد .از طرف ديگر داراييهايي كه نقدينگي پاييني دارند و يا غيرنقد هستند از ترازنامه خارج شده و وجوه نقد جايگزين آن ميشود. همچنين با اينكه قسمتي از داراييها از شركت باني جدا ميشود اما با اين حال باز هم باني ميتواند از داراييها استفاده كند. مزيت چهارم هم اين است از آنجا كه صكوك با پشتوانه دارايي منتشر ميشود لذا داراي ريسك كمتر است و هزينه تامين مالي را نيز كاهش ميدهد. يك راه ديگر كاهش هزينه تامين مالي استفاده از افزايش اعتبار است. در حالي مزيت پنجم صكوك كمك به توسعه بازار سرمايه با فراهم كردن امكان تبديل داراييها به اوراق بهادار است كه چنانچه براي دادوستد اين نوع اوراق بازاري ثانويه فراهم شود آنگاه قابليت نقدشوندگي اين اوراق هم افزايش مييابد. ريسكهاي سهگانه ريسك هاي مربوط به صكوك اجاره را در حالي به طرق مختلفي ميتوان دستهبندي كرد كه مهمترين ريسكهايي كه دارندگان اوراق صكوك با آن مواجه هستند را ميتوان به سه گروه دسته بندي كرد. اولين ريسك مربوط به از بين رفتن داراييها است. يعني چنانچه به دارايي مورد اجاره در فرآيند انتشار اوراق صكوك به هر دليل خسارتي وارد آيد طيبعتا از ارزش آن دارايي كاسته شده و در نتيجه دارندگان صكوك متضرر ميشوند. البته اين ريسك را ميتوان از طريق بيمه كردن داراييها به طور كامل حذف كرد. ريسك ديگر به نرخ سود تعلق دارد. مبلغ اجاره بها معمولا ثابت تعيين ميشود و دارندگان اوراق صكوك در هر دوره اجاره بهاي ثابتي را دريافت ميكنند. بنابراين چنانچه نرخ سود متداول در بازار افزايش يابد آنگاه آنها در مقايسه با نرخ سود بازار، سود كمتري را دريافت ميكنند. سومين ريسك هم كاهش قيمت دارايي است. يعني چنانچه ارزش داراييها در تاريخ سررسيد (پايان مدت اجاره) به هر دليل كاهش يابد آنگاه دارندگان اوراق صكوك با زيان سرمايهاي مواجه ميشوند. البته اين ريسك را ميتوان از طريق اعطاي اختيار فروش به دارندگان اوراق صكوك حذف كرد، زيرا در اين صورت آنها ميتوانند با اعمال اختيار فروش خود، اوراق صكوك را به قيمت مندرج در برگة اختيار فروش به شركت با مقصد خاص يا باني بفروشند. زيرساختهاي لازم براي توسعه بر پايه اين گزارش، يكي از برنامه هاي مسوولان سازمان و شركت بورس در سال جاري توسعه صكوك اجاره و استفاده از ديگر انواع اوراق مانند صكوك استصناع است؛ بنابراين براي توسعه بازار صكوك چند نكته ميتواند مد نظر متوليان قرار گيرد. استانداردكردن داراييهايي كه ميتواند در اين فرآيند مورد استفاده قرار گيرد و همچنين استانداردكردن فرآيند ارزيابي قيمتگذاري اين داراييها، تسهيل امور مربوط به رتبهبندي اوراق و تسهيل فرآيند ارزيابي، استاندارد كردن فرآيند انتشار و عرضه اوراق و ايجاد بازاري ثانويه براي خريد و فروش صكوك و كمك به نقدشوندگي آن ميتواند در توسعه اين ابزار نوين و جذاب مفيد باشد. اما براي اين كه بازار صكوك به يك بازار توسعه يافته و براي مديريت نقدينگي تبديل شود بايد ناشران متعددي با رتبهبنديهاي اعتباري متفاوت اقدام به عرضه صكوك كنند. از طرف ديگر اوراق صكوك موجود در بازار داراي سررسيدهاي متفاوت (كوتاهمدت و بلندمدت) باشد و بين ناشران، سرمايهگذاران، موسسات رتبهبندي و ساير نهادهاي مربوطه رابطه منسجمي وجودداشته باشد.

تاریخ ارسال پست: 17 / 1 / 1399 ساعت: 6:34 بعد از ظهر

همزيستي انتظارات عقلايي و حباب در بازارهاي سرمايه

از اين رو، داشتن برداشت صحيح از چگونگي شكلگيري اين انتظارات داراي اهميت بسيار در حوزه اقتصاد ميباشد. تقريبا تمام مدلهاي اقتصادي، به ويژه مدلهاي اقتصاد كلان، با طرح فرضيهاي مشخص در مورد چگونگي شكلگيري انتظارات آغاز ميشوند. براي مثال، تا دهه هفتاد معمول ترين فرضيه در مورد اينكه عاملهاي اقتصادي چگونه نرخ تورم را در زمانهاي آينده پيشبيني ميكنند اين بود كه انتظار نرخ تورم فردا برابر است با نرخ تورم ديروز. بدينسان، انتظارات كاملا گذشته گرا بودند. در دهههاي هفتاد و هشتاد ميلادي، يك «انقلاب» در مباحث انتظارات اقتصادي شكل گرفت و نظريه جديدي، تحت عنوان «انتظارات عقلايي»

(Rational Expectations)، در ميان اقتصاددانان حاكم شد. اصل اين نظريه بسيار ساده است. طبق اين نظريه؛ همه سرمايهگذاران و فعالان اقتصادي انتظارات عقلايي دارند، بدين معنا كه براي شكل دادن انتظارات خود در مورد آينده اقتصاد از تمام اطلاعات و ابزارهاي موجود استفاده ميكنند. طبيعتا، انتظار نرخ تورم فردا ديگر برابر با نرخ تورم ديروز نخواهد بود، بلكه برداشت افراد از سياستهاي احتمالي بانك مركزي، پيشبيني تغيير تعرفههاي وارداتي، اعمال قوانين اقتصادي داخلي و خارجي و غيره نيز در شكل گيري انتظارات بسيار موثر خواهد بود. نظريه انتظارات عقلايي پيامدهاي بسياري براي جنبههاي مختلف اقتصادي دارد. در اينجا به نكتهاي كوتاه در مورد عواقب آن براي بازارهاي سرمايه اكتفا ميكنم.

از آنجا كه اگر يك منطق واقعا به معناي كلمه، منطقي و عقلايي باشد فقط يك وجه صحيح دارد و با فرض اينكه دسترسي تمام عوامل اقتصادي به اطلاعات يكسان است، نظريه انتظارات عقلايي بر اين باور است كه همه عوامل اقتصادي داراي انتظارات يكسان ميباشند. به اين ترتيب، هنگام بروز يك خبر اقتصادي جديد، همه عوامل اقتصادي نظري يكسان در مورد آينده ارزش ابزار مالي خواهند داشت و براساس آن، تصميم به چگونه سرمايهگذاري كردن ميگيرند. از اينرو ارزش ارز، سهام، مسكن و غيره در هر برهه زماني، منعكس كننده ارزش واقعي خود خواهد بود. بدين ترتيب فرصت سود كردن از خريد و فروش ابزار مالي فقط در يك لحظه ميباشد و آن، هنگام بروز يك خبر جديد است. به محض اينكه خبر جديدي وارد بازار ميشود، عوامل اقتصادي كه در آن لحظه فعال هستند با خريد و فروش ابزارهاي مالي مرتبط، ارزش واقعي جديد آنها را تعيين ميكنند.

ادامه از همين صفحه

با اين حال در دنياي واقعي مشاهده ميكنيم كه ارزش بسياري از ابزاري مالي از ارزش واقعي خود كمتر يا بيشتر هستند و به ندرت منعكسكننده ارزش واقعي ميباشند. هنگامي كه ارزش يك ابزار مالي از ارزش واقعي خود بيشتر باشد آن را حباب مينامند، با اين باور كه يك حباب دير يا زود ميتركد و به ارزش واقعي خود بازميگردد. سوال اين است كه آيا بازارهاي حبابي ميتوانند با «انتظارات عقلايي» همزيستي داشته باشند؟ با توجه به مباحث آغازين اين يادداشت، تئوري انتظارات عقلايي بدين معنا است كه ارزش همه ابزار مالي منعكسكننده ارزش واقعي خود هستند و به نظر ميرسد كه تداوم فاصله گرفتن ارزش ابزار مالي از ارزش واقعي خود مدركي دال بر رد تئوري انتظارات عقلايي است. اگرچه چنين استنادي تا حد زيادي درست است، اما در دهه اخير مبحثي مطرح شده تحت عنوان «حبابهاي عقلايي»

(Rational Bubbles). براي درك بهتر اين مبحث بگذاريد سوال دوم را مطرح كنيم: اگر يك سرمايهگذار اعتقاد به وجود حباب دارد، آيا حتما بايد از آن بازار مربوطه خارج شود يا از ورود به آن بپرهيزد؟ اين سوال احتمالا در حال حاضر ذهن بسياري از سرمايه گذاران ايراني و بينالمللي را به خود مشغول كرده است. در ايران زمزمههاي حبابي شدن بازار بورس تهران كماكان فراگير ميشود و مدتها است كه بسياري اعتقاد به وجود حباب در بازار طلا دارند. تئوري حبابهاي عقلايي بر اين باور است كه اگرچه نفس وجود حباب غيرمنطقي است، اما سرمايهگذاري كه خود را در فضاي حبابي يافت ميكند، ميتواند منطقا بر اين باور باشد كه اين حباب ادامه پيدا خواهد كرد و در نتيجه، منطقا در يك بازار حبابي سرمايهگذاري ميكند و به ادامه و بزرگتر شدن حباب كمك ميكند. بالطبع سرمايهگذاري در بازار حبابي داراي ريسك بسيار است. سرمايهگذار بايد واقف به وجود حباب باشد و براي خود يك پيشبيني منطقي نسبت به زمان تركيدن حباب داشته باشد و براساس آن به موقع از بازار مربوطه خارج شود. بنابراين، صرف حبابي بودن يك بازار دليل بر وارد نشدن به آن نميشود. مشاهدات دنياي واقعي نيز حاكي از اين است كه اعتقاد به وجود حباب لزوما باعث پرهيز سرمايهگذاران نميشود. حبابي كه تقريبا تمام بازارهاي مالي و پولي كشورهاي توسعهيافته را در اوايل هزاره سوم فراگرفته بود، تداوم بسياري داشت. از سال 2004 اغلب اقتصاددانان معتقد به وجود حباب در بازار مسكن آمريكا بودند، با اين حال، رشد اين بازار با سرعت هرچه تمامتر تا سال 2007 ادامه پيدا كرد. طبيعتا حبابي كه بيشتر تداوم پيدا كند به هنگام تركيدن ضربه سنگينتري را بر سرمايهگذاران وارد ميكند. ورود به يك بازار حبابي اگرچه لزوما غيرمنطقي نيست، اما ريسكپذيري بسيار بالايي را ميطلبد.

تاریخ ارسال پست: 17 / 1 / 1399 ساعت: 6:28 بعد از ظهر

وارن بافت :زندگينامه ثروتمند ترين مرد جهان

چکيده:

ثروتمند ترين شخص جهان، كسي جز وارن ادوارد بافت نيست، كه جالب ترين سرگذشت را ميان ثروتمندان دنيا از نظر نحوه زندگي، ثروتمند شدن و تفكرات اقتصادي دارد. او بسيار علاقمند است كه عموم مردم از منافعي كه ايجاد مي كند، استفاده كنند

زندگينامه ثروتمند ترين مرد جهان؛ وارن بافت

ثروتمند ترين شخص جهان، كسي جز وارن ادوارد بافت نيست، كه جالب ترين سرگذشت را ميان ثروتمندان دنيا از نظر نحوه زندگي، ثروتمند شدن و تفكرات اقتصادي دارد. او بسيار علاقمند است كه عموم مردم از منافعي كه ايجاد مي كند، استفاده كنند و آنها را از تفكرات اقتصادي درست آگاه سازد. وارن ادوار بافت، مشهور به دانشمند اوما ها، در 30 آگوست 1930 در اوهاماي ايالت نبراسكا در ايالت متحده ي آمريكا متولد شد. پدرش هاوارد ، در ابتدا دلال سهام شركت ها بود و بعد نماينده گنگره شد. او تنها پسر خانواده و دومين فرزند از سه فرزند بود.او در كودكي در زمينه ي پول و تجارت استعداد شگفت انگيزي از خود نشان داد. سوابق او و توانايي هايش در محاسبه ي دقيق اعداد در ذهن خود، هنوز هم همكاران تجاري اش را متحير مي كند. بافت در6 سالگي، شش جعبه ي كوكا كولا به قيمت 25 سنت از مغازه ي پدر بزرگش خريد و هر بطري را به ازاي يك سكه ي پنج سنتي فروخت؛ در حالي كه كودكان هم سن و سال او بر روي چمن لي لي و بولينگ بازي مي كردند.

در 11 سالگي بافت سه سهم شركت citesservice را به قيمت هر سهم 38 دلار، براي خود و خواهر بزرگش به نام دوريز خريد. در مدت كوتاهي بعد از خريد سهام، قيمت هر سهم به 27 دلار كاهش يافت. وارن ترسيده بود اما هيچ اقدامي نكرد تا اينكه هر سهم به 40 دلار رسيد ، او خيلي سريع آنها را فروخت و بعد خيلي زود از اين كار پشيمان شد، چون سهام citesservice پس از مدت كوتاهي به 200 دلار رسيد.

اين تجربه درس بزرگي به اوداد؛ اينكه يكي از اصول مهم سرمايه گذاري، صبر و شكيبايي است .

در سال 1943 ،بافت به اداره ماليات به دليل گرفتن ماليات 35 دلاري براي دوچرخه اش، اعتراض كرد و سرانجام موفق شد ماليات 35 دلاري دوچرخه اش را حذف كند.در سال 1947 در 17 سالگي از دبيرستان وودرو ويلسون در واشنگتن D.C فارغ التحصيل شد. در دوران دانش آموزي اش 500 دلار روزنامه توزيع كرد. ( اين مقدار معادل 081/261/4 دلار در سال 2000 است ) پدرش تمايل زيادي داشت تا وارن براي ادامه تحصيل به دانشكده علوم اداري و بازرگاني دانشگاه پنسيلوانيا برود.بافت دو سال به دانشگاه نرفت و عقيده داشت بيشتر از استادها مي داند! وقتي پدرش هاوارد در مبارزات مجلس شكست خورد، وارن به خانه يشان در اوما ها برگشت و براي ادامه تحصيل به دانشگاه نبراسكا رفت. با وجود كار تمام وقت ، تنها در مدت سه سال موفق شد دوره ليسانس را در اين دانشگاه بگذراند و فارغ التحصيل شود.

با وجود سرسختي و مقاومت زياد، بالاخره راضي شد تا در سال 1951 وارد دانشكده علوم اداري و بازرگاني شود، ولي دانشگاه به دليل سن كم بافت او را نپذيرفت و او مجبور شد براي دوره فوق ليسانس رشته اقتصاد، به دانشگاه كلمبيا برود.

آنجا سرمايه گذاران مشهوري همچون بن گراهام ، كه بافت زندگي و موقعيت هاي اقتصادي آينده خود را مديون او مي داند، و ديويد دود، تدريس مي كردند؛ تجربه اي كه زندگي بافت را براي هميشه تغيير داد.

بن گراهام در طول دهه ي1920 به دليل داشتن تفكرات نو در زمينه بازار سهام، خيلي زود به عنوان يك سرمايه گذار وتحليل گر بزرگ معروف شد . او به دليل بي خطر بودن سهام هاي ارزان، به دنبال آنها بود.

بافت در طول تحصيلاتش در كلمبيا، تنها دانشجويي بود كه در كلاس درس بن گراهام نمرهA + گرفت . بعد از دوره ي فارغ التحصيلي ، بافت تصميم گرفت تا براي گراهام بطور رايگان كار كند، ولي بن نپذيرفت.

او بعد از رد شدن پيشنهاد كار توسط گراهام، در وال استريت به عنوان دلال سهام مشغول به كار شد. او با استفاده از در آمد كم اين دوران ، پمپ بنزين سينكلاير را خريد؛ اما چنان كه انتظار مي رفت، پمپ بنزين باز دهي نداشت . بافت به خانه در اوماها برگشت ودر بنگاه پدرش مشغول به كار شد . در آنجا با دختري به نام سوزان تامپسون آشنا شد ودر آوريل 1952 با هم ازدواج كردند.

آنها يك آپارتمان سه خوابه به مبلغ ماهيانه 65 دلار اجاره كردند. آن خانه، مخروبه و پر از موش بود.

در سال 1953 فرزند اول بافت ، به نام سوزي متولد شد. براي صرفه جويي از يك كشوي خراب لباس براي او تخت درست كردند.

در آن سالها سرمايه گذاري وارن به ايستگاه Texaco و چند مشاور املاك محدود بود كه هيچكدام براي وارن موفقيتي كسب نكرد . در اين دوران او براي كسب در آمد ، در دانشگاه اوماها شروع به تدريس كرد.

قبل از شروع تدريس، بافت براي غلبه بر ترس حرف زدن در جمع و مكانهاي عمومي ، يك دوره آموزش با ديل كارنگي گذراند. بافت در دانشگاه براي دانشجوياني كه ميانگين سن آنها دو برابر سن خودش بود ؛ اصول سرمايه گذاري را تدريس مي كرد.

همه چيز تغيير كرد. در سال 1954؛ بن گراهام ، استاد دانشگاه بافت و سرمايه گذار مشهور، از او دعوت كرد تا با حقوق سالانه 12000 دلار براي گراهام كار كند. وارن بافت بعد از مدتها انتظار به آنچه مي خواست رسيد.

بافت و همسرش در حومه ي شهر نيويورك خانه اي اجاره كردند . بافت روزها به تجزيه و تحليل گزارشات و تحقيق در زمينه هاي موفقيت در سرمايه گذاري مي پرداخت. در طول اين دوران تفاوتهايي بين روند كار گراهام و بافت آشكار شد. بافت مي خواست بداند كه چگونه يك شركت در بين رقبا به برتري دست مي يابد و بن به دنبال اعداد و ارقام بود. همچنين وارن مديريت شركت را عاملي مهم در سرمايه گذاري مي دانست ؛ اما گراهام صرفا به تراز نامه و صورت در آمدو سود و زيان شركت اهميت مي داد و به نوع رهبري و مديريت شركت كمتر توجه مي كرد. بين سالهاي 1950تا 1956 وارن سرمايه ي شخصي خويش را از 800/9 دلار به 000/140 دلار رساند. در سال 1954 دومين فرزند بافت به هاوارد گراهام به دنيا آمد.

در سال 1956 بافت با داشتن تجربه اي مناسب و همچنين تجارب ارزنده ي گراهام و با تمام سرمايه ي خود به اوماها برگشت و موسسه ي سرمايه گذاري بافت را تاسيس كرد.

در اوايل مي 1956 او با خواهرش دوريز و عمه آليس به سرمايه اي به ارزش 000/ 105 دلار شريك شد. او 100 هزار دلار در Buffet Association Ltdسرمايه گذاري كرد. قبل از پايان سال سرمايه وي به 000/300 دلار رسي و يك خانه ي گچ كاري شده با 5 اتاق خواب به قيمت 500/31 دلار در خيابان فارنام خريداري كرد كه آن را حماقت بافت ناميد. در همان سال سومين فرزند او به نام پيتربه دنيا آمد . بافت جلساتش را با شركاي خود در آن خانه برگزار مي كرد . در آن هنگام زندگي او شكل ديگري گرفت . بافت سه فرزند، يك زن زيبا و تجارت خيلي موفقي داشت. در سال 1957 او مالك سه شركت شد.در سال 1958 موسسه ي سرمايه گذاري بافت صاحب 7 شركت شد.

تمامي شركت ها را در يك شركت منسوجات به نام برك شاير هات ويتلفيق كرد در ژانويه 1966سرمايه شركت بافت به ارزش 500/178/7 دلار بودكه بيش از 00/025/1 دلار متعلق به او بود.

درسال1966 شركاي بافت، سهام برك شايرهايت وي را به ارزش هر سهم 86/14 دلار خريدند.او در اواخر سال 1966، پذيرش سهامدار جديد را در شركت ممنوع كرد.

بافت در سال 1967 براي برك شاير يك فروشگاه خرده فروشي خصوصي در بالتيمور خريد كه مسوليت رياست هيات مديره آنرا برعهده گرفت. برك شاير در سال 1967 به ازاي هر سهم ، 10 سنت سود داد.

او در سال 1970 براي اولين بار رئيس برك شايرهات وي شد و نامه اي با اين عنوان به سهامداران نوشت.

در اواخر همان سال او فرصت پيدا كرد تا شركتي به نام seescandy به مبلغ 25 ميليون دلار بخرد.اين خريد بزرگترين سرمايه گذاري برك شايرهات وي بود.

بعد از چندين سرمايه گذاري دارايي خالص او افزايش پيدا كرد در فاصله ي سالهاي 1965 تا 1975 ارزش هر سهم برك شاير، از 20 دلار به 95 دلار رسيد. در طول اين دوره بافت كه صاحب 29 درصد از سهام برك شاير بود; توانست 14 درصد ديگر از سهام شركت را بخرد و سهام او و همسرش كه 3 درصد از سهام را داشت به 46 درصد رسيد.درسال 1973 بافت سهام شركت واشنگتن پست را خريد.اين كار او سبب شد تا كاترين گراهام سرپرست روزنامه و نشريات شركت و همچنين عضو هيئت مديره شود.

با وجود اينكه اصول سرمايه گذاري بن گراهام ساده بود ; او در دوران 21 سالگي وارن بافت , به شكل يك اسطوره درآمد. بافت با خواندن كتاب گراهام به نام (( چه كسي مي تواند مشاور خود را پيدا كند)) در تجارت خود تحولي ايجاد كرد. او قصد خريد و سرمايه گذاري در يك شركت بيمه را داشت. در يك صبح دلپذير يكشنبه بافت سوار ترن شد و به دفتر مركزي شركت بيمه GEICO رفت. وقتي به آنجا رسيد درها بسته بودند ولي او منصرف نشد و بي وقفه و محكم در را كوبيد تا سرايدار آمد و در را باز كرد. از سرايدار پرسيد: (( كسي در ساختمان نيست؟ )) شانس به بافت روآورد. او به طبقه ششم رفت و در آنجا هنوز مردي كار مي كرد.

او به سرعت در مورد شركت و فعاليتهاي تجاي اش از مرد سوالاتي پرسيد. صحبت هاي آنها چهار ساعت طول كشيد. آن شخص كسي نبود جز لوري ديويد سون, معاون مالي شركت. اين تجربه بزرگ بافت در اصرار بر انجام فعاليت خود سبب شد تا برك شايرهات وي تمامي شركت GEICO را تصاحب كند.

درسال 1983, بافت از شركت GEICO و با ارائه بيمه ي بيماران, ميليون ها دلار سود بدست آورد. در سپتامبر همان سال بنجامين گراهام, اسطوره بافت درگذشت و او را با تمام خاطرات و نصايحش تنها گذاشت.

بافت شركت برك شاير هات وي را توسعه داد و همچنين در صنايع مختلف سرمايه گذاري كرد. در سال 1979 او با دارايي 140 ميليون دلار برك شاير در ABC سهام خريد. هر سهم به قيمت 290 دلار بود. برك شاير پس از مدت كوتاهي, فروش سهام در ABC را با قيمت هر سهم 775 دلار , شروع كرد و با 310 , 1 دلار پايان داد.ثروت خالص بافت , به 620 ميليون دلار رسيد و براي اولين بار, نام او در مجله فوربس به عنوان يكي از 400 ثروتمند دنيا معرفي شد.

در سال 1998، بافت بيش از 7 درصد سهام شركت كوكاكولا را به قيمت 20/1 ميليارد دلار خريد. او در 1989، به مبلغ 7/9 ميليون دلار هواپيماي جتي براي شركت خريد اما به دليل انتقادهايي كه خود او در گذشته از مدير عاملان شركت هاي ديگر براي چنين خريدهايي كرده بود؛ اين عمل را توجيه ناپذير دانست. در سال 1969 گروه كارسون، بافت را به عنوان پول دارترين مدير قرن بيستم معرفي كردند.او همچنين در سال 2002،11 ميليارد دلار در براي قراردادهاي سلف سرمايه گذاري كرد تا دلار آمريكا را در برابر ديگر پول هاي در گردش نجات دهد. سود بافت از اين معامله ها 2 ميليارد دلار بود. او موفق شد با سرمايه گذاري در شركت هايي كه سهام آنها به ارزش واقعي خود نرسيده بودند، هر روز به ثروت خود بيفزايد و لقب يكي از ثروتمندترين مردان تاريخ را از آن خود كند. كه با اتكاء به توانايي هاي خود به اينجا رسيده است. در ژوئن 2006 بافت اعلام كرد كه بيش از 70 درصد ثروت خود، يعني 37 ميليارد دلار از 52 ميليارد دارايي خويش ، را به صورت كمك هاي سالانه به بزرگترين مؤسسه ي خيريه ي جهان، مؤسسه ي بيل و ملينداگتس مي بخشد تا در امور خيريه صرف شود.

در سال 2004 سوزان همسر بافت فوت كرد. او در سال 2006 با آستريدمنكس ازدواج كرد.

رستوران مورد علاقه ي بافت در اوماها، خانه ي استيك گورات است و غذاي مورد علاقه ي بافت ، استيك استخوان دار ، خوراك گوشت و سبزي خرد شده است. او يك ماشين كاديلاك DTS دارد، در ضمن ايميل و كامپيوتر شخصي روي ميز كار خود ندارد.

او هنوز در خانه اي كه به مبلغ 31.500 دلار خريده بود و آن را حماقت بافت ناميده بود، زندگي مي كند. اين خانه در حال حاضر 700.000 دلار ارزش دارد.

فلسفه ي او براي سرمايه گذاري در تجارت، اصلاح روش ارزشمند سرمايه گذاري استاد خويش، يعني بنجامين گراهام است. گراهام شركت هايي را مي خريد كه در مقايسه با ارز ش ذاتي آنها، ارزان بودند. او بر اين باور بود در مدتي كه بازار ، اين شركت ها را كم ارزش بداند، مي تواند سرمايه زيادي بدست آورد. او دليل مي آورد كه سرانجام بازار ، متوجه ارزش كم و غير عادي اين شركت ها مي شود و بدون توجه به نوع كار آنها، جهت خويش را اصلاح مي كند. به علاوه، گراهام عقيده داشت در كنار تجارت خوب بايد يك اقتصاد قوي وجود داشته باشد.

بافت به زمان خريد هم توجه دارد. او نمي خواهد در كارهايي كه ارزش مشخصي ندارند، سرمايه گذاري كند.او منتظر كسادي و اصلاح بازار مي ماند تا كالاهاي مطمئن وهمچنين سهام شركت هاي مطمئن را با قيمت منطقي(پايين) خريداري كند زيرا كسادي و ركود بازار سهام ، فرصت خريد ايجاد مي كند.

هر گاه در بازار، احتكار رايج باشد، بافت محافظه كار مي شود و هر گاه سايرين نگران سرمايه ي خود باشند؛ بافت پر تكاپو مي شود. اين استراژي دوگانه و متضاد، سبب شده تا شركت بافت به پيشرفت جهاني برسد و خسارت مهم قابل توجهي به اين شركت وارد نشود.البته انتقادهايي نيز وجود داردكه برك شايردر طول اين دوران فرصت هاي خوبي را از دست داده است . بافت معتقد است كه سرمايه گذار در خريد سهام بايد به گونه اي آن شركت را مورد بررسي قرار دهد كه گويي مي خواهد تمامي شركت را بخرد.

او خود مي گويد كه در سال 2006، تنها 18 درصد از درامدش را صرف پرداخت ماليات كرده است در حاليكه كارمندان او با وجود درآمدكمتر 32 درصد، ماليات پرداخت كردند. بافت هميشه سيستم و روند خود را تحسين مي كند كه سبب شده تا او به نسبت كمتر از يك منشي ماليات پرداخت كند. وارن بافت بر اين باور است كه دلار آمريكا، در يك دوره ي طولاني مدت بي ارزش مي شود. او عقيده دارد كه روند رو به افزايش ركود و كمبود معامله در آمريكا ، هشداري است به اين معنا كه داراييها و دلار آمريكا بي ارزش مي شود، در نتيجه ي اين عمل بخش بزرگي از دارايي هاي ايالات متحده در دستان خارجي ها قرار مي گيرد. اين موضوع او را وادار كرد تا براي نخستين بار در سال 2002 وارد بازار پول خارجي شود. بافت نسبت به دلار بدبين است. او مي گويد كه در جستجوي شركت هايي است كه درآمد خويش را از خارج ايالات متحده بدست مي آورند. بافت در شركت پتروچين سرمايه گذاري كرد و در وب سايت برك شاير هات وي موضوع را مورد بحث قرار داد كه چرا بر خلاف بحث هاي موجود درباره ي اين شركت، از آن چشم پوشي نمي كند و هم اكنون سرمايه هاي كلاني در زمينه هاي مختلف از جمله بيمه، توليد انرژي، بازار قالي، جواهرات و مبلمان دارد. از جمله شركت هاي معروفي كه بافت سهامداران آن است علاوه بر كوكا كولا، آمريكن اسپرس و ژيلت است. به دليل تركيب نظرات شوخي و جدي بافت در زمينه تجارت سخنان او معروف هستند.

حال با توجه به تجربيات گرانبها و موفقيت هاي وي و زندگي سراسرموفقيت اين مرد بزرگ اقتصاد و تجارت دنيا به گوشه اي از نصايح اقتصادي و نظرات و اعتقادات بسيار جذاب و مفيد وارن بافت كه در نامه ها و سخنرانيها و مقالات خود بيان كرده اشاره مي كنيم:

- سالها پيش اسحاق نيوتن سه قانون حركت را كشف كرد كه بسياري از پيشرفتهاي دنيا در تكنولوژي و صنعت مديون آن است و از بهترين كارهاي او است اما هيچ كس روي هوش و استعداد نيوتن سرمايه گذاري نكرد! ما ميتوانيم حركت ستاره ها را محاسبه كنيم اما ديوانگي انسانها را هرگز. اسحاق دچار سانحه شد و در كشف قانون چهارم ناكام ماند. به نظر سرمايه گذاران , افزايش حركت با كاهش سود همراه است.

- اگر تنها 1 درصد انسانها خوش شانس باشند, شما حتما خود را در 99 درصد باقيمانده قرار مي دهيد.

- هميشه مي دانستم كه ثروتمند مي شوم , حتي يك لحظه هم به آن شك نكردم

- اكثر مردم جذب سهام هايي مي شوند كه ديگران آنرا مي خواهند اما بايد به دنبال سهامي باشيد كه كسي آن را نمي خواهد. نمي توانيد چيزي را كه همه به دنبال آن هستند , بخريد و بخواهيد تا خوب عمل كند.

- بازار كوتاه مدت مانند زندان است و مكان امني ندارد و كار دراين بازار كودكانه است.

- همانطور كه سرمايه برك شاير به شدت رشد مي كند , جهان سرمايه گذاري با همان سرعت مي تواند برنتايج كار ما اثر گذارد پس بررسي بيشتري نياز داريم و بايد با استفاده از هوشمندي , برنامه و نقشه اي طرح كنيم , البته استفاده از هوش و تفكر زياد , نه فقط چند لحظه تفكر , پس هر سال مي توانيم يك طرح خوب اجرا كنيم. ( اين تفاوت من است.)

- رايج ترين دليل پايين بودن قيمت سهام شركت ها اين است: بدبيني عام و خاص به شركت يا صنعت. قصد داريم تا تجارت را در چنين محيطي انجام دهيم; البته نه به خاطر طرفداري از بدبيني بلكه به دليل علاقه به چنين قيمت هايي. بدبيني , يكي از دشمنان يك خريدار منطقي است.

- بدست آوردن موفقيت در سرمايه گذاري به ضريب هوش بستگي ندارد, پس براي بررسي مباحثي كه مردم در طول سرمايه گذاري با ان روبرو مي شوند , با ضريب هوشي بالاي 25 درصد يا متوسط هم تنها به يك روحيه عالي نياز دارد.

- زمان,دشمن تجارت ضعيف و دوست تجارت قوي است.چنانچه شما 20 الي 25 درصد سود از سرمايه خويش بدست آوريد; زمان دوست شماست اما اگر بازده تجارت شما پايين تر بود, زمان دشمن شماست.

- دنبال سرمايه گذاري در بزرگترين تجارت هاي جهان هستم.موفقيت ازآن من است.اگر موقعيت آن برسد,بايد جاي خود بايستيد و منتظر پرتاب به نقطه اي باشيد كه انرا دوست داريد.ممكن است كه بقيه ي رقبا در خواب باشند,در آن هنگام مي توانيد در راستاي هدف خويش راحت گام برداريد.

- بازار سهام يك بازي بيسبال و بولينگ نيست; نبايدبر همه چيزي چيره شويد. مي توانيد منتظر پرتاب باشيد.مشكل اساسي مربوط به زماني است كه شما مدير مالي هستيد,يعني زماني كه طرفداران داد مي زنند: ((پرتاب كن)) و شما در اين هنگام بايد محكم و استوار و بدون دخالت احساس,كار خود را انجام دهيد.

- چنانچه تمامي تجارت و آينده ي تجاري را بشناسيد , به ندرت به اين روش روي مي آوريد. آسيب پذيرترين تجارت , آن است كه در آن سرمايه گذاران به امنيت زيادي نياز مند باشند.

- اگر بازارها هميشه موثر باشند , پس من حالا مي بايست يك ولگرد كاسه به دست باشم.

- قانون شماره 1 هرگز از سرمايه كم نكن. قانون شماره 2 قانون اول را هرگز فراموش نكن.

- خريد سهام يك شركت معمولي با قيمت نسبتا پايين بهتر از خريد يك شركت متوسط با قيمت بالا است.

- در صورت شناخته نشدن ارزش جواهرات , جواهرساز هم شناخته نمي شود .

- اگراينطور تصور مي كنيد كه در طول 10 سال به آساني نمي توانيد به يكسري از اهدافتان برسيد پس حتي 10 دقيقه هم به اين اهداف فكر نكنيد.

- در انسان ويژگيهاي فاسدي وجود دارد كه كارهاي آسان را سخت جلوه مي دهند. هدف فرد بايد به گونه اي باشد كه بتواند آن كار را به درستي , تمام و كمال انجام دهد.مشكل شما با گذشت زمان حل نمي شود.

- نظرات عموم در انديشه ما جايي ندارند

- باوجود بيمه هيچ محدوديتي براي حماقت و اشتباه وجود ندارد.

- اگر تجارت يك شركت خوب عمل كند. به دنبال آن سهام شركت نيز از آن پيروي مي كند .

- مهم ترين ويژگي براي سرمايه گذاري , رفتارشخصي است نه هوش , شما به رفتار و كردار خوبي نياز داريد كه در صورت بودن كنار مردم رويارويي آنان براي شما لذت بخش باشد.

- براي بدست آوردن شهرت به 20 سال زمان نياز است و براي تخريب آن تنها 5 دقيقه زمان لازم است.

- هرگاه از بافت سوال شده است كه چگونه در زمينه سرمايه گذاري موفق شدي ؟ او پاسخ داده است : هر سال صدها و صدها گزارش سالانه شركت ها را خوانده ام.

- هر گز چيزي نمي خرم مگر اينكه بتوانم بر اساس استدلال و منطق خويش قيمت درست را پرداخت كنم.با وجود آگاهي از اشتباه خويش راه حل آن را مي دانم . در حال حاضر 32 ميليارد دلار به شر كت كوكاكولا پرداخت كرده ام به اين دليل كه..... ؟ اگر نتوانيد به اين سوال پاسخ دهيد پس قادر به خريد آن نيستيد و اگر توانستيد در طول چند دقيقه از عهده آن برآييد مي توانيد.

- بايد بتوانيد توضيح دهيد كه چرا كار مي كنيد ؟ چرا سرمايه گذاري مي كنيد؟ هرچه است بايد روي كاغذ آوريد و در صورت عدم ارائه يك پاسخ درست و هوشمندانه نبايد شغلي انتخاب كرده و سرمايه گذاري كنيد.

- زندگي خويش را واقعا دوست دارم و آن را به گونه اي ترتيب داده ام تا آنچه را مي خواهم , انجام داده و به آن برسم. به خاطر اينكه زماني خاص عده اي از مردم درختاني با طول عمر زياد كاشته اند; الان برخي در سايه آن مي نشينند.

- من با هوش هستم و روش هاي را كه منطقي است و برروي آن شناخت دارم اگرچه سختي هايي داشته باشند, رها نمي كنم. اگر روشي آسان به من ارائه شود كه اصلا شناختي درباره آن نداشته باشم , در اين مسير موفق نمي شوم و سرمايه خود را از دست مي دهم .

- به دنبال يك چيز واهي نيستم كه در من اميد ايجاد كند ; مثل يك سال خوب و پر شانس و هرگز نمي خواهم با پول ديگران به شانس برسم ; با محيط بازار شارژ نمي شوم و نمي خواهم وارد بازي شوم كه در مورد آن شناخت ندارم تنها به دليل اينكه يك قهرمان را شكست دهم.

- نوع جنگ من برنده شدن است و ديگر هيچ .

تاریخ ارسال پست: 17 / 1 / 1399 ساعت: 6:26 بعد از ظهر

انواع قراردادهای آتی:

قرارداد آتي:

قرارداد آتي عبارت است از توا فق طرفين قرارداد براي انجام معامله در تاريخ مشخص از آينده كه مقدار كالا و قيمت آن نيزدر قرارداد مشخص مي شود. كه شامل قرارداد آتي خريد و فروش است كه درقرارداد آتي خريد اين امكان وجود دارد كه درتاريخ مشخصي از آينده دارايي خاصي را با قيمت توافق شده هنگام قر ارداد خريداري كنيد و قرارداد آتي فروش نيز در مقابل به شما امكان فروش دارايي خاصي را در تاريخ مشخصي از آينده و به قيمت قرارداد مي دهد.انواع

قرارداد آتي:

1. قرارداد آتي نرخ ارز:

بازار قرارداد آتي نرخ ارز يكي از بازارهاي نظام يافته بازار قرارداد آتي است كه افراد براي پوشش ريسك نرخ ارز به آن مراجعه مي كنند بسياري از معامله گران ارز خارجي كه شامل بانك و موسسات غير بانكي نيز مي شوند كه ميز قرارداد آتي دارند كه در اتاق مبادلات قرار دارد و از آن به منظور مديريت ريسك و سفته بازي استفاده مي كنند ,ميز قرارداد آتي معمولا نرخ هاي قرارداد آتي ارز براي سررسيدهاي مختلف را تعيين و بر آن اساس معامله گران دست به مبادلات مي زنند ,قرارداد آتي نرخ از دير باز مورد استفاده بوده و در عين حال از دهه 1970 به علت از بين رفتن ثبات نرخ ارز در جهان اقتصاد استفاده از آن بسيار بيش تر شده است و افراد با استفاده از پيش بيني خود از آن استفاده مي كنند كه باعث ثبات نرخ ارز خواهد بود.

2. قراداد آتي نرخ سود :

اين قرارداد در سال 1983 توسط نظام بانكي لندن به وجود آمد و هنوز هم در انگليس مورد استفاده است. اين قرارداد از قرارداد آتي در آتي مشتق مي شود . در بانك هاي بزرگ رايج است كه به صورت سرمايه گذاري بانك ها در يك ديگر مورد استفاده قرار مي گيرد. در توافق نامه بانك ها زمان و مقدار و سود سپرده مشخص مي شود و بانك سپرده گذار وجوه مورد توافق را سپرده گذاري مي كند ,اين قرارداد نوع ساده قرارداد آتي در آتي است زيرا اصل وجوه مورد نياز است و مابه التفاوت نرخ سود و نرخ سود ارز منتقل مي شود . در قرارداد آتي نرخ سود در مورد ميزان اصل سپرده به همراه نرخ قرارداد و نيز نرخ مرجع كه عمدتا "لايبور" است توافق مي شود و البته نرخ مرجع مي تواند ساير اوراق مانند اوراق خزانه باشد .

انعقاد قرارداد نرخ سود تغييرات مثبت و منفي نرخ سود را از بين مي برد و در حقيقت هزينه مالي بانك را تثبيت مي كند.

V=(r f - r c ) *NP*dc/dy

اصل سپرده =NP, نرخ قرارداد = r c , نرخ مرجع = r f , مابه التفاوت سود وزيان =v

تعداد روز سال = dy , تعداد روز قرارداد = dc

V/(1+dc/dy*rf ) PVV=

نرخ تنزيل سود و زيان , ارزش فعلي ما به التفاوت

در اين قرارداد پرداخت يا دريافت مابه التفاوت در ابتداي دوره وام دهي انجام مي شود نه در تاريخ سررسيد . به همين علت ارزش زمان انتقال براي مبلغ در تاريخ سررسيد به صورت ارزش فعلي محاسبه مي شود.

3. قرارداد آتي اوراق بهادار :

بازار اوراق بهادار در امريكا و اروپا و آسياي شرقي صورت مي گيرد . در بسياري از بنگاه هاي معامله گر اوراق قرضه دولتي وشركتي را معامله مي كنند . بنگاه هاي كارگزاري نيز در بازار فعال حضور دارند و باستفاده از شبكه الكترونيك ,خريداران وفروشندگان را گرد هم آورده به يك ديگر معرفي مي كند و معاملات نقدي و قرارداد آتي زيادي را روي اوراق بهادار دولتي به انجام مي رسانند.

4. قرارداد آتي روي كالاها:

طرفين قرارداد تحويل كالاي خاص با قيمت معين را در زمان مشخص از آينده تعيين مي كنند. مشخصات كالا و بهاي آن مشخص مي شود و مي توان ريسك تغييرات قيمت انواع كالاها از ماشين آلات و مواد اوليه را پوشش داد . با اين قرارداد امكان استفاده از كالايي در آينده داريد در حالي كه تنها هزينه پرداختي، قيمت آتي كالا خواهد بود.

رابطه نرخ نقد و نرخ آتي و ساختار سازماني نرخ سود :

نرخ آتي نشان دهنده انتظارات سرمايه گذاران از روند آتي نرخ سود است كه البته با توجه به تغيير تاريخ سررسيد متغيراست. به عنوان مثال سرمايه گذاري بلندمدت داراي ريسك بيش تري است بنابراين بازدهي بيش تري را طلب مي كند. در حالت صعودي هر چه به سررسيد نزديك مي شويم ، بازدهي نيز افزايش مي يابد . در عمل هر سه حالت مي تواند وجود داشته باشد .

مثلا در سال 1974 به علت بحران و افزايش نرخ سود كوتاه مدت بازدهي اوراق كاهش يافت (منحني نزولي ) و در سال 1991اوراق خزانه با بازدهي صعودي مواجه شدند در حقيقت ساختار سازماني نرخ سود به مفهوم رابطه بين بازدهي اوراق با درآمدثابت با سررسيد اين دارايي هاست . بررسي اين نظريه درك عمومي از بازار مالي و نقش آن در جامعه اقتصادي و مهندسي مالي كمك مي كند.

مشكلات قرارداد در بازار قرارداد آتي :

در اين قراردادها چون ساختار نظام يافته وجود ندارد امكان دارد افرادي به طور غير مستقيم بر آن اثر منفي مي گذارند.

1. حجم قرارداد و تاريخ سررسيد :مشاركت كنندگان در بازار آتي هر يك بر اساس نياز خود ,حجم قرارداد و تاريخ سررسيدخاصي را اعلام مي كند.

2. ريسك نكول : چون اين قرارداد ساختاري مدون ندارد ضمانت اجرايي قوي ندارد و پوشش ريسك به وسيله اين قراردادخود با ريسك نكول همراه است.

3. نقدينگي : عدم امكان پرداخت نقدي و ايفاي تعهدات ريسك نقدينگي است و بازار آتي را در شرايط عدم اطمينان قرارمي دهد.

تاریخ ارسال پست: 17 / 1 / 1399 ساعت: 1:20 قبل از ظهر

اختيار معامله چيست؟

تنوع بخشيدن با ابزارهاي مالي مي تواند در مهار تورم و هدايت بهينه منابع مالي سرگردان به بخش هاي زيربنايي اقتصاد كشور تاثير داشته باشد.علاوه بر اين با توجه بع نبود ابزارهاي مالي كافي در بازار سرمايه ايران و به ويژه ، كمبود ابزارهاي لازم جهت كاهش ريسك موجود،شوراي بورس اوراق بهادار اقدام به تصويب معاملات اوراق اختيار كرده است.از آنجا كه اوراق اختيار در بورس اوراق بهادار تهران سابقه اي ندارد،ايجاد و استفاده از آن نياز به فرهنگ سازي بين سهامداران دارد.

اختيار معامله، اوراق بهاداري است كه به دارنده آن حق خريد يا فروش يك دارايي خاص را در قيمت معين و در تاريخ مشخص يا قبل از آن اعطا مي كند.اختيار معامله به عنوان يكي از اوراق بهادار اشتقاقي شناخته مي شود، كه از اوراق بهادار مشتق شده يا اشتقاقي اوراقي هستند كه ارزش آنها بستگي به ارزش يك دارايي ديگر دارد.اختيار معامله، قراردادي است بين دو گروه(يك خريدار و يك فروشنده)به نحوي كه خريدار از فروشنده اختيار معامله، حق خريد يا فروش يك سهم را در يك قيمت معين خريداري مي كند.

در اينجا نيز همانند تمام قراردادها هر طرف امتيازي را به طرف مقابل اعطا مي كند و خريدار به فروشنده مبلغي تحت عنوان حق شرط پرداخت مي كند كه در واقع همان قيمت اختيار معامله است.فروشنده نيز حق خريد يا فروش دارايي مذكور را در يك قيمت معين به خريدار اعطا مي كند.اختياري كه به خريد يك سهم داده مي شود اختيار خريد و اختياري كه براي فروش سهم داده مي شود،اختيار فروش گويند.قيمت تعيين شده اي كه خريدار اختيار معامله مي تواند دارايي را خريداري كرده يا بفروشد قيمت اعمال يا قيمت توافق ناميده مي شود.البته اوراق اختيار معامله مدت معيني نيز دارد.حق خريد يا فروش يك دارايي در يك قيمت معين مي تواند تا تاريخ انقضاي آن ادامه داشته باشد.

با توجه به طرفين قرارداد و همچنين نوع دارايي يا سهمي كه اختيار معامله دربرگيرنده آن است.اختيار معامله ها مي توانند اشكال مختلفي داشته باشند اما ويژگي هاي معيني وجود دارند كه در تمام اختيار معامله ها مشترك هستند.

۱) اول ، اين كه همراه هر قرارداد اختيار معامله يك حق،نه اجبار،براي خريد يا فروش وجود دارد.همان طور كه اشاره شد اختيار خريد حقي است براي خريد يك سهم و اختيار فروش حقي است براي فروش

۲) دومين ويژگي مشترك انواع اختيار معاملات اين است كه هر قرارداد اختيار معامله اي، يك خريدار و يك فروشنده دارد.خريدار اختيار معامله به عنوان دارنده اختيار معامله شناخته شده و داراي يك موقعيت فروش است كه در صورتي كه دارنده اختيار معامله آن را اعمال كند،مسئول انجام دادن تعهدات قرارداد است

۳) سومين ويژگي مشترك همه اختيار معامله ها،قيمت اعمال يا تاريخ اعمال است و مبلغي كه از سوي خريدار به فروشنده اختيار معامله پرداخت مي شود به حق شرط اختيار معامله معروف است.به اين معنا كه اختيار معامله در خود اوراق نهفته است و برگ جداگانه اي مورد نياز نيست.وقتي سهمي خريداري مي شود همراه آن يك اختيار معامله ديگر به خريدار داده مي شود و اين اختيار در آن خريد اول نهفته است.مي توان گفت اوراق مشاركت دولتي نيز تا حدودي اين ويژگي را دارند به اين معنا كه در هر زمان مي توان اوراق مشاركت را فروخت و تضمين قيمت بازخريد را حفظ كرد.يعني نهادي تضمين كننده است كه سالياني است در اقتصاد ايران كه آن را به قيمت اسمي بازخريد كند و اين نوعي رواج داشته كه بستر ساز بازار اوراق مشتقه خواهد بود.ما در زندگي روزمره خود با انواعي از اختيار معامله مواجه مي شويم

ـ مثال :

فرض نماييد شما تصميم داريد يكي از اقلام مورد نظرتان را فردا پس از مراجعه به فروشگاه خريداري كنيد.ولي در روز مراجعه متوجه مي شويد كه كالاي مذكور به فروش رفته است.مدير فروشگاه به شما يك برگه پيش فروش مي دهد كه به شما اجازه مي دهد هفته بعد به فروشگاه مراجعه كرده و كالاي مذكور را به همان قيمت خريداري كنيد.حال شما صاحب يك اختيار خريد(همان برگه پيش فروش)هستيد كه به شما اين حق را مي دهد كه كالاي مذكور را در قيمت تعيين شده خريداري كنحل، تصميم با شما است كه هفته بعد به فروشگاه مذكور مراجعه و آن كالا را تهيه نماييد و يا همان كالا را در جايي ديگر به قيمت مناسب پيدا كرديد و از رفتن به فروشگاه مذكور منصرف شويد.در صورت عدم مراجعههٔ شما از اختيار خريد استفاده نكرديد و در صورت مراجعه براي خريد كالاي مذكور، اختيار مطالعه را اعمال كرديد

ـ مثال :

فرض كنيد كه دولت اعلام مي كند كه محصولات كشاورزي را با قيمت معيني(تضمين شده)خريداري مي كند.كشاورزان پس از برداشت محصول بررسي مي كنند كه آيا قيمت بازار بالاتر از قيمت پيشنهادي دولت است يا خير؟اگر قيمت بازار بالاتر بوده آنها محصول خود را در بازار به فروش مي رسانند و اگر قيمت دولت بالاتر باشد محصول را به دولت مي فروشند با فروش به دولت ، كشاورزان از اختيار فروش خود استفاده كرده اند

تاریخ ارسال پست: 17 / 1 / 1399 ساعت: 1:18 قبل از ظهر