آرشیو

-

آبان 1399

فروردين 1399

بهمن 1398

آبان 1398

تير 1398

خرداد 1398

فروردين 1398

اسفند 1397

بهمن 1397

دی 1397

آذر 1397

آبان 1397

مهر 1397

شهريور 1397

مرداد 1397

تير 1397

خرداد 1397

ارديبهشت 1397

فروردين 1397

اسفند 1396

بهمن 1396

دی 1396

آذر 1396

آبان 1396

مهر 1396

شهريور 1396

مرداد 1396

تير 1396

خرداد 1396

ارديبهشت 1396

فروردين 1396

اسفند 1395

بهمن 1395

دی 1395

آذر 1395

آبان 1395

مهر 1395

شهريور 1395

مرداد 1395

نویسندگان

درباره ما

امکانات جانبی

ورود کاربران

عضويت سريع

آمار

چت باکس

|

| |

| وب : | |

| پیام : | |

| 2+2=: | |

| (Refresh) | |

پربازدید

سخت تلاش کن....

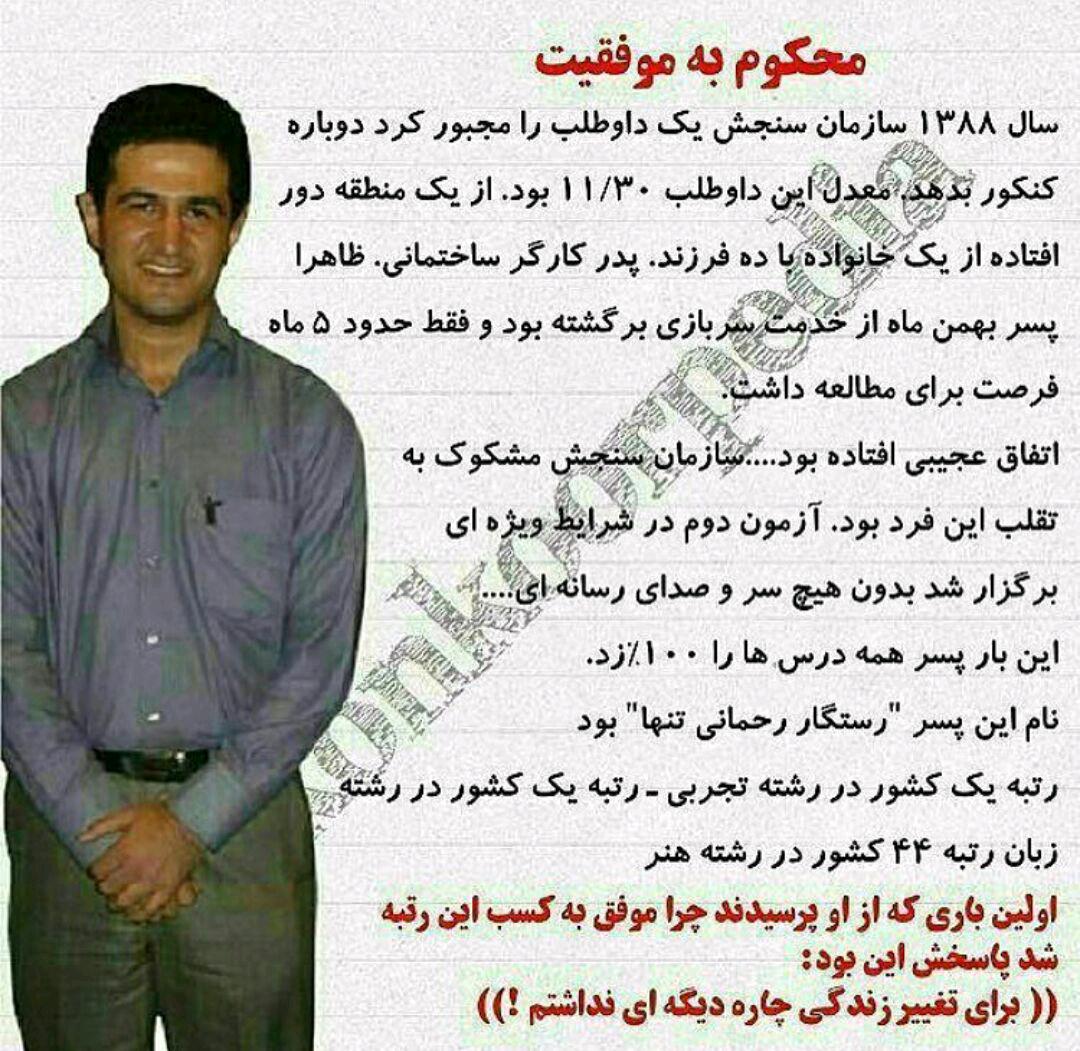

سخت تلاش کن.... محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد)

محکوم به موفقیت(فردی که با شرایط سخت رتبه یک تجربی شد) فرق بین زندگی عقاب با زندگی کلاغ در چیست

فرق بین زندگی عقاب با زندگی کلاغ در چیست مربی موفقیت

مربی موفقیت به من نگو اونا پشت سر من چی گفتن

به من نگو اونا پشت سر من چی گفتن سخنی زیبا از دکتر حسابی

سخنی زیبا از دکتر حسابی زندگی لاکچری یعنی این

زندگی لاکچری یعنی این چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است

چرا گوگل،اینستاگرام، فیسبوک و... در چین فیلتر است عقل سلیم چیست؟

عقل سلیم چیست؟ اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی

اگر در زندگیت بالا و پایین نباشد پس تو مرده ای این عکس خیلی خوب بهت می گه یعنی چی تابلو کائنات چیست؟

تابلو کائنات چیست؟ سخنی زیبا از آرنولد

سخنی زیبا از آرنولد سخنی از مارتین لوتر کینگ

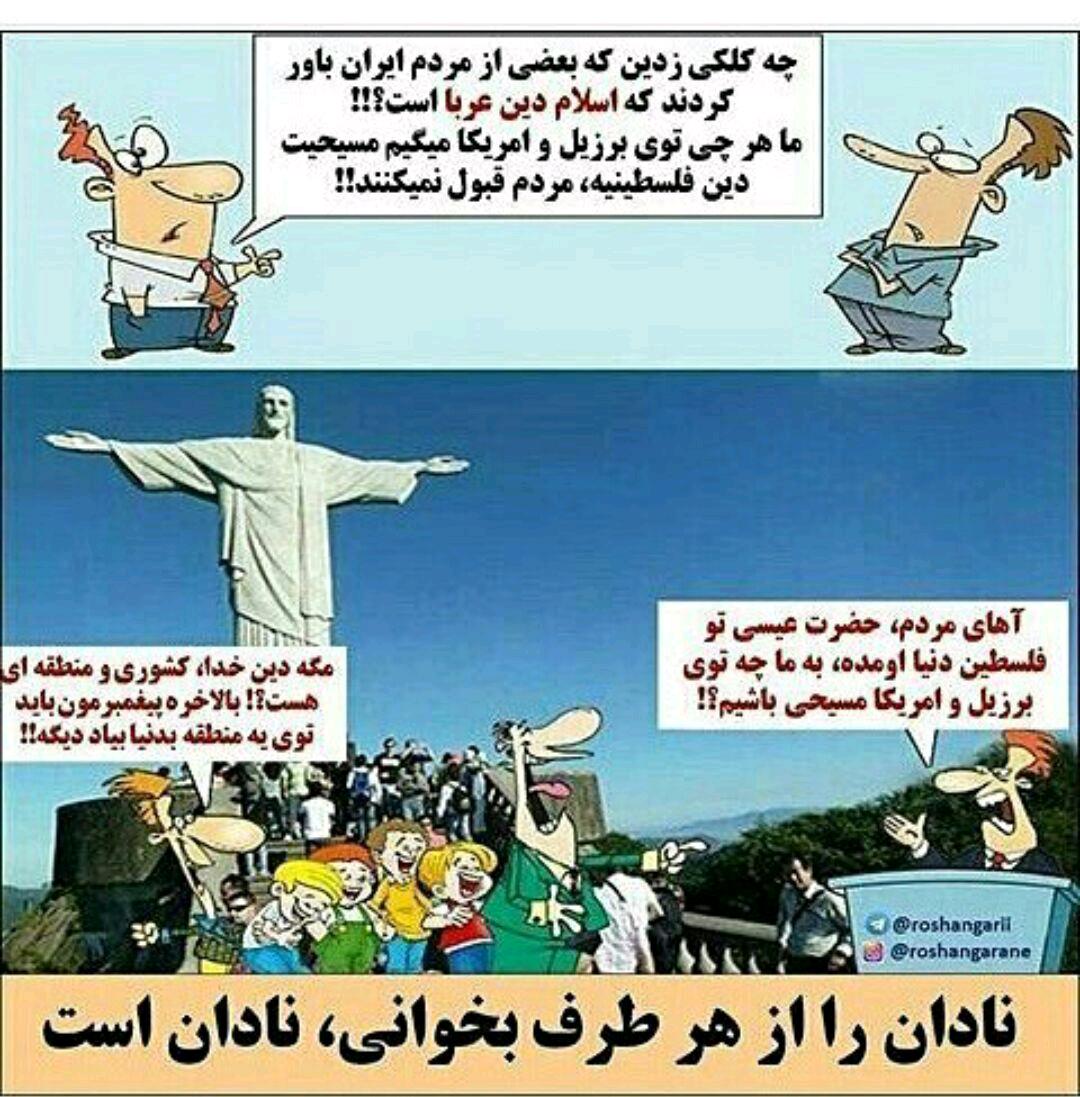

سخنی از مارتین لوتر کینگ نادان را از هر طرف بخوانی،نادان است

نادان را از هر طرف بخوانی،نادان است جمله انگیزشی بصورت یک عکس

جمله انگیزشی بصورت یک عکس امروز بر کدام پله قدم گذاشته اید؟

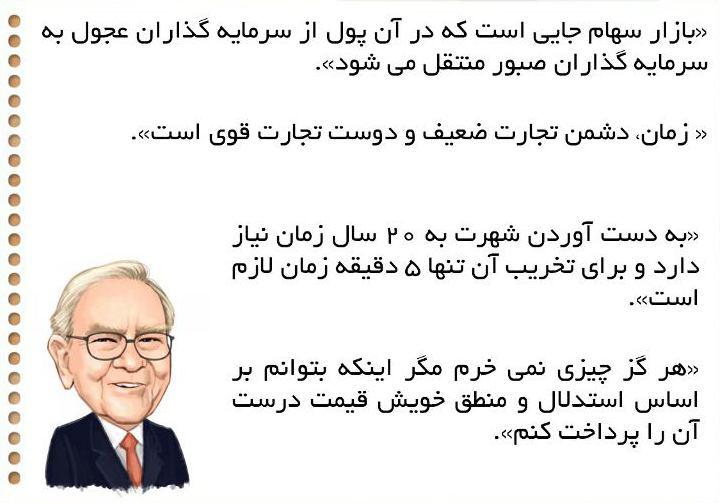

امروز بر کدام پله قدم گذاشته اید؟ سخنانی از وارن بافت

سخنانی از وارن بافت پیشنهادات دواین جانسون در خصوص زندگی

پیشنهادات دواین جانسون در خصوص زندگی سخنی از دکتر مصطفی چمران در مورد امام حسین(ع)

سخنی از دکتر مصطفی چمران در مورد امام حسین(ع) سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)

سخنی از استیون هاوکینگ(نابغه ی معلول فیزیک)تصادفی

شرکت کانزاس وکار زیبایش

شرکت کانزاس وکار زیبایش سخنی زیبا از آرنولد

سخنی زیبا از آرنولد تصاویر جنسی و اثرات آن بر زندگی شخصی و جامعه

تصاویر جنسی و اثرات آن بر زندگی شخصی و جامعه چگونه عرت نفس پایین(کمبود عزت نفس)را تشخیص دهیم؟

چگونه عرت نفس پایین(کمبود عزت نفس)را تشخیص دهیم؟ چرا تامين مالي براي كسبوكارهاي كوچك دشوار است؟

چرا تامين مالي براي كسبوكارهاي كوچك دشوار است؟ اگر در روابط زیر افراد نتوانند روی همدیگر حساب باز کنند،بی شک کارهای دنیا به خوبی پیش نمی رود

اگر در روابط زیر افراد نتوانند روی همدیگر حساب باز کنند،بی شک کارهای دنیا به خوبی پیش نمی رود معیارهای اخلاقی ما چه قدر بالا است؟

معیارهای اخلاقی ما چه قدر بالا است؟ آرامش می خواهی پس باید یک سری کارهارا انجام بدهی

آرامش می خواهی پس باید یک سری کارهارا انجام بدهی آیا فروشندگی شغل جالبی است؟نکته ای که باید بدانید

آیا فروشندگی شغل جالبی است؟نکته ای که باید بدانید چگونه «نه شنیدن» را اهرم موفقیت کنیم؟

چگونه «نه شنیدن» را اهرم موفقیت کنیم؟ اشکالی نداره خدا نخواست این کار را انجام بدهی

اشکالی نداره خدا نخواست این کار را انجام بدهی یک داستان بورسی(خرگوش ولاک پشت)

یک داستان بورسی(خرگوش ولاک پشت) درسهایی از ناپلئون هیل درباره هدفگذاری

درسهایی از ناپلئون هیل درباره هدفگذاری کارآفرین ٤۰ کاره

کارآفرین ٤۰ کاره هفت اصل طلایی برای موفقیت از طریق شکست

هفت اصل طلایی برای موفقیت از طریق شکست مفاهیم قسط ، جور ، عدل و ظلم در اقتصاد اسلامی و موضوعات اجتماعی

مفاهیم قسط ، جور ، عدل و ظلم در اقتصاد اسلامی و موضوعات اجتماعی چرا شرکت ثبت کنم ؟

چرا شرکت ثبت کنم ؟ رفتارشناسی عکس پروفایل

رفتارشناسی عکس پروفایل هوش مصنوعی هم شغل میسازد و هم شغلها را از بین میبرد

هوش مصنوعی هم شغل میسازد و هم شغلها را از بین میبرد راههای جذب پول و ثروت

راههای جذب پول و ثروتتبادل لینک

خبرنامه

آخرین نطرات

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

StevJoyday - Levitra Cialis Ou Viagra <a href=http://leviplus.com>levitra canada free shipping</a> Stendra In Canada Website With Doctor Consult Prix Levitra 10 Mg Posologie - 1398/6/30

تندخوانی - بابت اطلاع رسانیتون ممنونم.

تندخوانی - بابت اطلاع رسانیتون ممنونم.پاسخ:خواهش می کنم از شما هم ممنونم نظرات خود را با ما به اشتراک می گذارید با تشکر - 1396/3/29

فن بیان - ممنون بابت اطلاع رسانیتون.

فن بیان - ممنون بابت اطلاع رسانیتون.پاسخ:هدف ما ایرانی سربلند می باشد و ملتی که بتواند راه خود را به خوبی ادامه بدهد وهم چنین که نظر می دید و ما را در بهتر کردن این وبلاگ یاری می کنید - 1396/3/29

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.

مایلینو - با تشکر از سایت خوبتون و مطاب خوبی که قرار میدید.پاسخ:باسلام ما سعی می کنیم که دوستان در مسیر پیشرفت قرار بگیرند و زندگی بهتری داشته باشند و همین طور ایرانی بهتر ممنونم بابت نظرتون نظرهای شما به ما انگیزه ی خوبی می ده برای ادامه راه - 1396/3/11

معامله بد صدام حسین داستانی در رابطه با تجارت

از جهات بسیاری،عوامل موثر در تصمیم گیری بد یا خوب در تجارت،بسیار به تصمیم گیری در شرایط عادی شبیه هستند.هنگامی که شروع به کار برروی کتاب کردم.دقیقا هم زمان با وقایعی بود که پیش از جنگ خلیج فارس رخ دادند.من نمی توانستم شباهت بین تصمیمات صدام حسین(یا به طور دقیق تر،فقدان تصمیم گیری)و واکنش های یک معامله گر نوعی را که در حال از دست دادن کل سرمایه اش است،نادیده بگیرم.

معامله صدام حسین،حمله به کویت بود.درابتدا،عزمش جزم بود و دلایل محکمی برای معامله اشداشت.(دلایل دینی بعدا پیدا شدند،که البته صدام مذهب را بهانه کرد).صدام با حمله به کویت می توانست نرخ نفت را به نفع عراق بالا ببرد،که این کار از دوراه میسر می شد،نخست اینکه یکی از کشورهایی را که همواره از مصوبات اوپک تخطی می کرد،از میان بردارد و دیگر این که در بازارهای نفت بحران و آشفتگی ایجاد کند.همچنین صدام،فرصت خوبی را برای تصرف دائم بخشی از حوزه های نفتی کویت یا حتی کل آن داشت و نیز می توانست به خلیج فارس مستقیما دسترسی پیدا کند.نکته آخر و البته موردی که اهمیت بسیاری دارد این بود که تجاوز صدام به کویت فرصتی بسیار خوب را برایش مهیا کرد که نیازهای خود بزرگ بینانه خود را ارضا کند.

دربرابر احتمال افزایش بازار،ریسک اولیه در این داد و ستد محدود به نظر می رسید.یا اینکه بسیاری به این خاطر که امریکا در پایان جنگ موضع گرفته بود،واکنش های اولیه امور خارجه ایالات متحده را به اعلامیه ها و حملات تهدید آمیز عراق به فراموشی سپرده اند،باید یادآور شد که این واکنش های اولیه را می توان اصولا در عبارت ((این مشکل ربطی به ما ندارد))خلاصه کرد.در برخورد با صدام،چنین موضع نامشخصی،درحکم انداختن فرش قرمز زیر تانک های عراقی بود.

بنابراین از دید صدام حسین،تهاجم به کویت داد وستد خوب،با احتمال سود بالا و ریسکی اندک بود،اما،همان گونه که بیشتر وقت ها هم رخ می دهد بازار تغییر می کند.پرزیدنت بوش،ایالات متحده را مظف به دفاع از عربستان سعودی کرد و برای این منظور لشکر کشی کرده و آرایی را در سازمان ملل به تصویب رساند که هدف آنها راضی کردن صدام حسین به ترک کویت بود.دراین مرحل،صدام می توانست وارد مذاکره شود تا در ازای عقب نشینی از عراق،برخی از مناطق را که بر سر آن دعوا داشت به چنگ آورده و به یک سری حق ناوگانی نیز دست یابد که در جای خود سودی فوری به حساب می آمد.با اینکه این معامله روبه بدتر شدن می رفت،صدام تصمیم گرفت که افدامی نکند.

سپس،بوش با دوبرابر کردن تعداد نیروهای نظامی و رساندن شمار آنها به چهار صد هزار نفر،سیگنال قوی تر برای صدام حسین فرستاد که نشان می داد نه تنها ایالات متحده آماده دفاع از عربستان است،بلکه ظرفیت آن را نیز داشت که بتواند کویت را باز پس گیرد.روشن است که بازار نیز تغییر کرده بود.صدام به سیگنال های بازار توجهی نکرد و دست روی دست گذاشت.

پرزیدنت بوش،مطابق تصمیم سازمان ملل 15ژانویه را آخرین مهلت برای خروج عراق از کویت اعلام کرد و بازار نیز در جهت خلاف معامله به حرکت خود ادامه داد.در این زمان ، احتمالا موقعیت سود از میان رفته بود اما صدام هنوز می توانست با عقب نشینی از کویت،بدون سود وضرر(نقطه سرتاسر)از معامله خارج شود.باردیگر نیز تصمیم گرفت تا معامله خود را حفط کند.

ضرب العجل پانزدهم ژانویه گذشت و ایالات متحده و متحدانش بمباران سنگین عراق را شروع کردند،حال دیگر معامله نخست در منطقه ضرر بود.به علاوه،بازار هرروز به شدت افت می کرد،و هم چنین هر روز تاخیر باعث خرابی بیشتر در عراق می شد.اما صدام حسین چگونه می توانست در چنین موقعیتی که این همه منافعش از دست رفته بود.عقب نشینی کند؟درست مانند معامله گر سردرگمی که در یک معامله ضررده گیر افتاده و ضررش نیز روزبه روز افزایش می یابد،به چشم اندازهای بلند مدت دل بسته بود.احتمالا باخود می گفته که اگر بتوانم تنها به اندازه کافی دوام بیاورم،آمریکا از ترس تلفات بیشتر عقب نشینی می کند.

روند به حرکت در جهت خلاف معامله،ادامه داد،چرا که ایالات متحده بار دیگر اولتیماتوم داد و تهدید کرد که این بار حمله زمینی به عراق را آغاز می کند.در این مقطع حساس،صدام حسین آماده بود تا به شرایطی که در عهد نامه صلح شوروی لحاظ شده بود تن دهد.و هم چنین باید در شرایطی رضایت می داد که پیشتر می توانست خوب باشد،اما حالا دیگر نه.رفتار صدام بسیار به معامله گری شبیه بود که در بازاری کاهشی معامله فروش بازکرده و با خود می گوید((هنگامی که به نقطه ای سرتاسر رسیدم،از معامله خارج می شوم))و سپس هنگامی که موقعیت مایوس کننده تر شد،می گوید((هرگاه باار به قله قبلی رسید،خارج می شوم))و این قله قبلی با گذر زمان پایین تر و پایین تر می رود.

نهایتا،وقتی جنگ زمینی شروع شد و بسیاریس از ارتش صدام کشته شدند،مجبور شد تسلیم شود.اومانند معامله گری بود که معامله ضرردهی را ادامه می دهد تا اینکه حسابش کاملا نابود شود،وسپس با ناامیدی تمام،سرانجام به کار گزارش می گوید((می خواهم از معامل خارج شوم.مهم نیست چه نرخی،فقط مرا از معامله خارج کن))

نکته اخلاقی:اگر نمی توانید ضرری اندک را بپذیرید،دیر یا زود،مجبور خواهید شد بزرگترین ضرر را تجربه کنید.

تاریخ ارسال پست: 16 / 1 / 1399 ساعت: 11:48 بعد از ظهر

شاه کلیدی که مشاوران مالی آن را به شما نمی گویند

امروز برای شروع می خواهم با شما در مورد یکی از شاه کلیدهای بزرگان بورس صحبت کنم که بسیار کمک می کند وارد محدوده سودهای عظیم در بورس شوید،سودهایی که می توانید ادعا کنید زندگی شما را عوض کرده است.شاه کلید امروز بسیاری از کارشناسان و مشاوران بازار به صورت سطحی با شما مطرح می کنند اما من می خواهم به صورت موشکافانه تر وارد این موضوع شوم.

موضوع بحث امروز تنوع بخشیدن به سبد سهام است.همین حالا که این موضوع را مطرح می کنم اولین چیزی که به ذهن اکثر شما خطور می کند این است که می خواهم بگویم که بهترین راه برای کنترل ریسک و سودآوری مناسب تشکیل سبدی از چند سهم از گروه های مختلف است تا ریسک سبد را کاهش دهید!اما موضوع این نیست.تنوع بخشیدن به سبد سهام پیشنهادی است که کارشناسان بازار به صورت کلیشه ای و گاه اشتباه به سهام داران تازه وارد می دهند تا صرفا جلوی ریسک سبد آنها گرفته شود و متحمل ضرر زیادی نشوند.به نظر شما تنوع بخشیدن به سبد سهام صرفا چنبه ی کاهش ریسک دارد،آن هم در کوتاه مدت و میان مدت.یعنی وقتی که شما چند سهم از صنعت های مختلف در سبد خودتان دارید.زمانی که بازار خیلی مثبت است سودی در حد شاخص دارید و زمانی که بازار منفی است ضرری در حد شاخص یا کمتراز شاخص؛اما هیچ وفت این لحظه را نخواهید دید که سبد سهام شما در مدت کوتاهی مثلا چند ماهه-دوبرابر یا چند برابر شود،این اتفاق بعید است.مثلا فرض کنید سبد سهامتان از پنچ سهم تشکیل شده است و سرمایه تان را به 5 قسمت تقسیم کرده اید و از صنعت های مختلف سهم دارید.فرض کنید یکی از سهم های شما قیمتش دوبرابر می شود؛یعنی مثلا شما در عرض یک مدت کوتاه شش ماهه صددرصد در یک سهم سود می کنید،اگر بنشینید و حساب و کتاب بکنید می بینید این صددرصد سود در یک سال در کل سبد شما حدود 20-30 درصد سود ایجاد می کند.قطعا این درصد سود،سود معقول و خوبی است؛اما مسئله این است که آیا از این مقدار سود راضی هستید یا خیر؟اگر راضی هستید می توانید به همین شیوه عمل کنید اما اگر دنیال سودهای خیلی بالاتری هستید داستان عوض می شود.معمولا بزرگان بورس یک یا دوصنعت و سهم را انتخاب می کنند و درصد بالایی از دارایی های خود را روی آن صنعت یا سهم سرمایه گذاری می کنند.این موضوعی است که شاید واقعا کم شنیده باشید.یادم است زمانی که فاسمین درقیمت هر سهم 600تومان و ایران خودرو 150 تومان بود به ملاقات ریاست و اعضای یک شرکت سرمایه گذاری رفت بودم تامشورت کنیم،مشاوره بدهم و و تبادل نظر کنیم.درصد بالایی از سبد این شرکت سرمایه گذاری به این دو سهم اختصاص داشت،یعنی"فاسمین"و"خودرو".این سرمایه گذاری دلایل بسیار محکمی داشت که مبنی بر رشد این دو سهم بود.آن ها بررسی کامل و دقیق روی این دو سهم انجام داده بودند از لحاظ بنیادی و تکنیکال نظر سنجی کرده بودندو بسیار مفصل این دوسهم را بررسی کرده بودندوبااطمینان بسیار بالایی روی این دوسهم نظر مثبت داشتند و در نهایت فاسمین 600تومانی،تانزدیک 1200تومان در عرض کمتر از 6 ماه رفت و یک سود صددرصدی برایشان داشت و ایران خودروی 150 تومانی تا 380 تومان در کمتر از 5 ماه رشد کرد و این سهم بیشتر از صددرصد برایشان سود داشت.درمجموع چون درصد بالایی از سبد سهامشان را به این دو سهم اختصاص داده بودند تواتستند در مدت 6 ماه سرمایه شرکت خود را دوبرابر کنند.

شاید باورتان نشود ولی چیزی که در بورس بسیار پول ساز است،این است که شما بتوانید به طور مستمر پولتان را دوبرابر کنید.که شما بتوانید به طور مستمر پولتان را دوبرابر کنید.چطور این کار انجام شدنی ست؟وقتی به همین روش بتوانید با تحقیق و بررسی یک یا دوسهم را پیدا کنید که نسبت به رشد آن ها خیلی مطمئین هستید،می توانید تقریبا در بازه زمانی چند ماهه واقعا سهم هایی را پیدا کنید که سرمایه ی شما را صددرصد افزایش دهد و حتی گاهی اوقات بیشتر فرض کنید شما بتوانید هر سال صد در صد از بازار سود بگیرید یعنی هر 12 ماه،این زمان نسبتا زیادی است،خیلی ها می توانند در بازه زمانی کمتری این سود را کسب کنند.اگر شما نگاهی به بازده شرکت های سرمایه گذاری بیاندازید می بینید که سودهای بالاتری از این نیز داشته اند.فرض کنید سال اول پول شما دوبرابر می شود.10 میلیون شما می شود 20میلیون،با مثال عددی می گویم که ملموس باشد،20میلیون تومان دارید سال دوم دو برابر شده و 40میلیون تومان می شود،سال سوم 40میلیون دوبرابر می شود،می شود 80 میلیون تومان،سال چهارم 80 میلیون تومان دوبرابر می شود،می شود 160 میلیون تومان،سال پنچم دوبرابر می شود،می شود 320 میلیون تومان،سال ششم می شود 640 میلیون تومان،یعنی شما در عرض 6سال که اگر خیلی حرفه ای عمل کنید،این بازه می تواند خیلی کمتر از این باشد و به 5-4 سال هم برسد-10میلیون را به 640میلیون تومان،تبدیل کرده اید،یعنی 64 برابر سود کرده اید،اینجاست که شما به صورت حرفه ای و پیوسته یاد گرفته اید در بورس سودهای بزرگ بکنید و این سودهای بزرگ معمولا با تشکیل سبد ایجاد نمی شود،بلکه با خرید روی سهم های خاص و با تعداد محدود انجام می شود،در این میان ریسک هم وجود دارد ولی هرچه شما آگاهی خود را بالا ببرید و بیشتر تحقیق کنید،تحلیل تکنیکال و تحلیل بنیادی انجام دهید و نظر کارشناسان مختلف را جویا شوید قطعا انتخابتان دقیق تر و رسیدن به این هدف سریع تر می شود.

اصلا این حساب و کتاب را کنار بگذاریم.این روش سرمایه گذاری،روش بسیاری از بزرگان بورس است.من در این مدت که کارکرده ام افراد بسیاری را دیده ام که سودهای خوبی در بازار داشته اند،این افراد،افرادی هستند که معمولا یکی دو سه سهم را بااطمینان پیدا می کنند و روی آن ها سرمایه گذاری می کنند.اجازه دهید در پایان جلسه امروز چند موضوع را مطرح کنم تا جلسه ناقص نماند،اول این که این بزرگان بر اساس تحقیقات و بررسی های زیاد و اطلاعات کامل و بادانش بالا اقدام به این خریدها می کنند.متوجه شدم همین شرکت سرمایه گذاری که درمورد آن با شما صحبت کردم،برای تحلیل این دوسهمی که ماجرای آن را شنیدید،اسناد و مدارک زیادی دارند که تحلیل گران مختلف آن ها را بررسی کرده اند.

چندین تحلیل بنیادی به اندازه چند کتابچه از این سهم ها داشتند و نظر کارشناس های مختلف بازار را می گرفتند،یعنی با تحقیق و بررسی بسیار بالایی خرید می کردند.هیچگاه این کار صرفا با شنیده ها،شایعه ها و خبری های سری که خیلی ها به آن رانت می گویند،انجام نمی دهند،حتی اگر رانت هم داشته باشند بررسی خودشان را به طور کامل انجام می دهند و تحقیق می کنند.یعنی پایه و اساس کارشان بر اساس تحقیق،بررسی و مطالعه،علم،تحلیل تکنیکال،تحلیل بنیادی،و نظر کارشناسان است و بعد نیم نگاهی به اخبار و شایعات و حرف هایی که از این طرف و آن طرف می شنوند می اندازند.

اما به طور خلاصه برای این این خروجی را می خواهیم و این تفکر را در خودمان ایجاد و تقویت می کنیم که تشکیل پرتفولیویی متشکل از چندین سهم با اینکه کار خوبی است اما کاربزرگان بورس نیست،کارافرادی است که می خواهند به بورس به عنوان یک کار روتین و با یک سود معمولی نگاه کنند.آن کسی که می خواهد به رشدهای بسیار بالایی در بورس درست یابد و درصدهای بالایی از بورس سود ببرد که زندگی اش متحول شود،جز بزرگان بورس است و این بزرگان محدود هستند،رسیدن به آن سطح کار بسیار سختی است،بنابراین شما باید در انتخاب آگاهانه تک سهم هایی که قرار است زندگی شما را متحول کند بسیار تلاش کنید،ما این تفکر را داریم که برای ثروتمند شدن وبزرگ بودن در این بازار باید بتوانیم تعداد محدودی سهم پیدا کنیم و نهایتا انتخاب آگاهانه ای روی یک،دو یا سهم سهم داشته باشیم و سپس روی این انتخاب های آگاهانه،سرمایه گذاری کنیم.

در انتها جمله ای از کتاب مارک تایر در مورد اصول موفقیت وارن بافت،یکی از موفق ترین سرمایه گذاران بازار بورس می خوانیم که ثروت خودش را از طریق سرمایه گذاری در بازار بورس به دست آورده است.ماخیلی افراد ثروتمند در دنیا داریم که از طرق مختلفی ثروتمند شده اند،مثلا بیل گیتس از طریق راه اندازی شرکت مایکروسافت ثروتمند شده است ولی وارن بافت توانسته است از طریق بورس و سرمایه گذاری در بورس ثروتمند شود.شما در کتاب مارک تایر این جمله را می خوانید:((سابقه ی خیره کننده ی وارن بافت از تشخیص تعداد محدودی سهم های برجسته و سپس سرمایه گذاری کلان تنها در همین چند شرکت ناشی می شود))

تاریخ ارسال پست: 15 / 1 / 1399 ساعت: 1:26 بعد از ظهر

قیمت جهانی نفت

چندین سال است که اقتصاد کشور ما نفت محور است.علیرغم اینکه دولت تلاش های گسترده ای جهت جایگزینی سایر درآمدهامانند مالیات کرده است اما همچنان افت و خیز قیمت جهانی نفت موجب می شود که بودجه کشورمان در معرض کسری قرار گیرد.زمانی که قیمت نفت کاهش می یابد،درآمد دولت کاسته شده و دولت مجبور است از برخی هزینه های خود(مانندطرح های عمرانی و زیر ساختی)صرف نظر نماید.این اتفاق کاهش مصرف محصولات شرکت های بورسی همچون سیمانی ها،فلزی ها،معدنی ها،خدمات فنی مهندسی و ...می شود که درآمد شرکت های این گروه را کاهش می دهد.از طرفی محصولات پتروپالایشی با قیمت جهانی نفت همبستگی مثبت دارند و کاهش قیمت نفت می تواند اثرات منفی بردرآمد فروش این شرکت ها بگذارد

تاریخ ارسال پست: 28 / 11 / 1398 ساعت: 5:30 بعد از ظهر

نرخ ارز

یکی از مهم ترین موضوعاتی که در بخش اقتصاد کلان در سال های اخیر دارای نوسان و تغییرات شدید بود،نرخ ارزاست.نرخ ارز،قیمت نسبی پول خارجی به پول داخلی است که همواره مورد توجه جامعه اقتصادی و مالی بوده است.نرخ ارز ممکن است به دلایلی همچون نرخ تورم،تراز تجاری (واردات و صادرات)تحریم های سیاسی و اقتصادی،مراسم های مذهبی و ...افزایش و کاهش یابد.به طور معمول،دلیل اصلی نوسانات نرخ ارز در سالیان گذشته کاهش عرضه ارز در نتیجه کاهش درآمدهای صادراتی از جمله نفت بوده است.

تاثیر نوسانات نرخ ارز(ماننددلار)در شرکت ها و صنایع مختلف در بازار سهام متفاوت است.صنایعی که صادرات محور هستند،به این معنی که درصد زیادی از درآمد فروش آن ها از طریق صادرات محصول خود تامین می شود،ازافزایش نرخ ارز به دودلیل منتفع می شوند:

1-درآمد فروش این شرکت ها ارزی است و با نرخ تسعیر(تبدیل ارز)بیشتری به ریال برگرداندهد خواهد شد.مثلا اگر فروش شرکتی 10میلیون دلار باشد،نرخ دلار به ریال 38000ریالی درآمد کمتری نسبت به نرخ دلار به ریال 41000ریال در پی خواهد داشت

2-باافزایش نرخ ارز،رقابت با محصولات خارجی برای شرکت های بورسی آسان تر خواهدشد.چرا که قدرت خرید محصول خارجی (وارداتی)توسط جامعه کاهش یافته و واردات محصول به صرفه نخواهد بود و می تواند به فروش مقداری بیشتر محصولات داخلی شود.

اگر نمودار شاخص کل بورس را مشاهده نمایید از نیمه دوم سال 1391تا ابتدای زمستان 1392،بازار سهام رشد چشمگیری داشت که از مهم ترین عوامل این اتفاق،می توان به رشد نرخ ارز و افزایش سود اسمی شرکت ها اشاره کرد.سهم زیادی از بازار سرمایه را صنایع صادرات محور تشکیل داده اند.صنایعی همچون پتروشیمی ها،پالایشی ها،فلزات اساسی،معدنی ها(کانه های فلزی)که عمدتا صادرات محور هستند بیش از 50 درصد ارارزش بازار را در دست دارند که طبیعتا افزایش نرخ ارز می تواند برای بازار سهام در میان مدت اتفاق خوشایندی باشد.

هرچند که رشد نرخ ارز آزاد برای کلیت بازار سرمایه خوشایند است اما این موضوع در خصوص رشد نرخ ارز مبادله ای چندان مصداق ندارد.صنایع زیادی هستند که از رشد نرخ ارز مبادله ای منتفع نخواهند شد.صنایع پتروشیمی علی رغم فروش محصولات با نرخ ارز آزاد،مواد اولیه خودرانیز با نرخ ارز مبادله ای خریداری می کنند که رشد نرخ ارز مبادله ای منجر به کاهش سود آوری آن ها می شود.از صنایع مشابه دیگر می توان به صنایع غذایی(روغن خوراکی)دارویی،خودروسازی ولاستیکی اشاره نمود.

از طرفی تعدادی از شرکت های بورسی (عمدتا از صنعت سیما،نیروگاه برق و فلزات اساسی)تسهیلات ارزی سنگینی دریافت کرده اند.طبیعتا هنگامی که نرخ ارز(مبادله ای)رشد می کند،آن ها باید مبلغ ریالی بیشتری را بابت خرید ارز و بازپرداخت تسهیلات بپردازند که موجب افزایش هزینه (تسعیر ارز)این شرکت ها و درنتیجه کاهش سود آن ها می شود.

در یک نتیجه گری کلی می توان گفت که به طور کلی،بازار سهام از افزایش نرخ ارز آزاد منتفع و از افزایش نرخ ارز مبادله ای متضرر خواهد شد.

تاریخ ارسال پست: 28 / 11 / 1398 ساعت: 5:6 بعد از ظهر

تورم

تورم یعنی افزایش سطح عمومی قیمت ها که یکی از عوامل تاثیر گذار در بازار سرمایه است.دراثرگذاری تورم بربورس ایران،باید از دونگاه به آن توجه نمود.درنگاه نخست،زمانی که تورم افزایش پیدا می کند،عموما نرخ بازدهی بدون ریسک و پس از آن برخ بازدهی مورد انتظار سرمایه گذاران نیز افزایش خواهدیافت:

نرخ بازدهی مورد انتظار=نرخ بازدهی بدون ریسک+صرف ریسک بازار

باافزایش نرخ بازدهی مورد انتظار،قیمت سهام شرکت کاهش می یابد تا اینکه خرید سهام مورد نظر سرمایه گذاران بازدهی انتظاری آن ها را پوشش دهد.به عنوان مثال فرض کنید نرخ بازدهی بدون ریسک برابر 15درصد و صرف ریسک برابر 3درصد باشد.آنگاه باتوجه به نرخ بازدهی مورد انتظار 18درصدی اگر انتظار داشته باشیم قیمت سهمی در یک سال آتی به 3000ریال برسد،حاضریم آن سهم را به قیمت 2550ریال خریداری نماییم تا بازدهی انتظاری ما 18درصدباشد.

3000-2552/2550=18%

حال اگربازدهی مورد انتظار ما به واسطه رشد نرخ تورم افزایش یابد و به عدد 23 درصدبرسد،آنگاه حاضریم آن سهم رادرقیمت کمتر از 2440ریال خریداری نماییم که نشان از کاهش بیشتر قیمت سهام نسبت به نرخ بازدهی مورد انتظاری 18درصد دارد تااینکه سرمایه گذاری درآن به صرفه باشد

ریالP/1+R=3000/1+0.23=2440

اما در نگاه دوم که تاثیر آن می تواند پس از مورد نخست رخ دهد،زمانی که نرخ تورم افزایش می یابد،عموما قیمت محصولات شرکت ها نیز افزایش خواهد یافت.این نوع افزایش قیمت محصولات شرکت ها اگر بیش از افزایش قیمت مواد اولیه شرکت ها و نرخ بازدهی مورد انتظار سرمایه گذاران باشد،می تواند سود اسمی شرکت ها را افزایش و درنتیجه قیمت سهام شرکت ها را هم با رشد همراه سازد.اما قطعا این رشد،پایدار و بلند مدت نخواهد بود.

تاریخ ارسال پست: 28 / 11 / 1398 ساعت: 4:51 بعد از ظهر